La couverture des besoins domestiques est en nette amélioration

D’après les données récentes concernant les balances commerciales de l’exercice 2019/2020 pour les dérivés de tomate, le Canada a occupé au cours de la dernière décennie une place située entre le sixième et le septième rang mondial des pays importateurs du secteur.

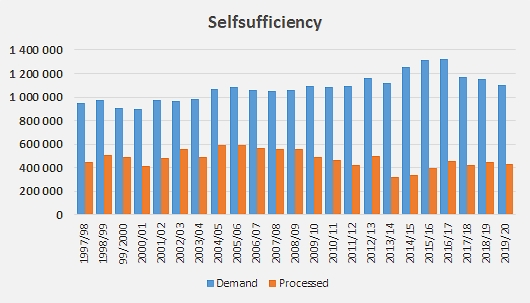

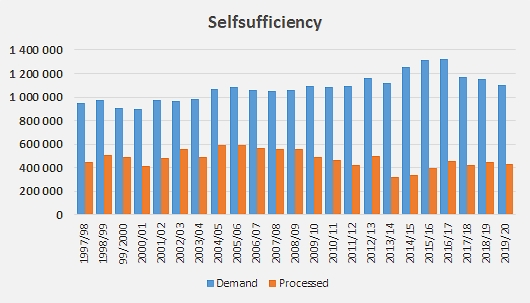

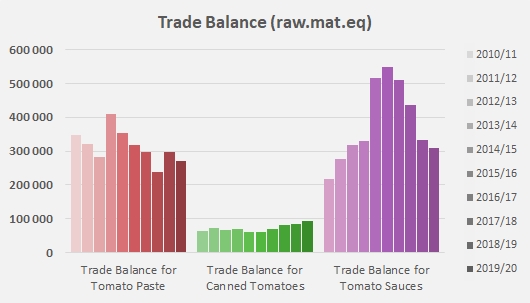

Avec une demande moyenne estimée entre 1,1 et 1,2 millions de tonnes (équivalent tomate fraîche) sur les dix dernières années et une activité de transformation qui a connu un redressement notable depuis 2013, le Canada subvient aujourd’hui à un peu moins de 40% de ses besoins ; pour mémoire, la filière canadienne ne couvrait environ qu’un quart de la demande nationale en 2015 (voir les références à la fin de cet article).

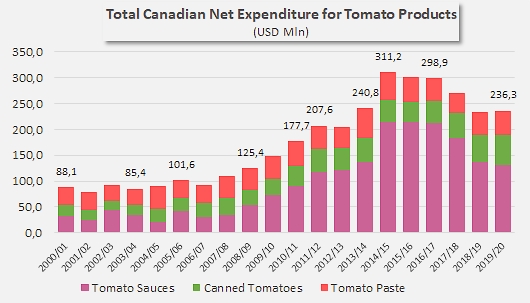

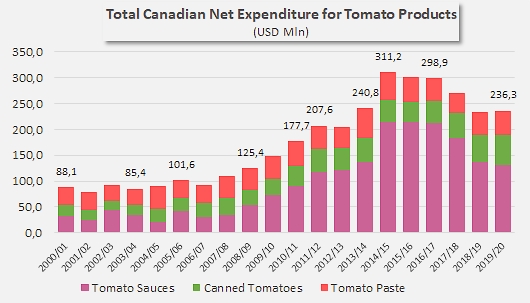

Entre ces deux dates, la reprise de l’activité du site de Leamington (ex-Heinz) par Highbury Canco, la redynamisation de la filière et la baisse spectaculaire des importations de sauces ont été parmi les facteurs qui ont largement contribué à la réduction du déficit de la balance commerciale canadienne des dérivés de tomate et à l’amélioration du bilan national du secteur : la dépense canadienne totale pour les approvisionnements en dérivés de tomate a ainsi reculé de plus de 311 millions USD en 2014/2015 à 236 millions USD environ en 2019/2020, soit un retrait de 12% par rapport aux trois exercices précédents (et 17% par rapport à la période 2014-2019).

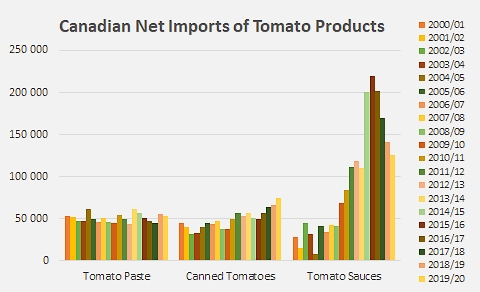

Le moteur central de cette diminution a été la réduction importante intervenue sur le principal poste d’importation du Canada ; les achats extérieurs relativement massifs de sauces et de ketchup de la période 2014-2019 (près de 187 000 tonnes en moyenne annuelle) ont enregistré une baisse remarquable, d’environ un tiers, de sorte que le déficit de la balance « sauces » de l’exercice 2019/2020 n’a pas dépassé 125 000 tonnes de produits finis, pour une dépense d’environ 130 millions USD.

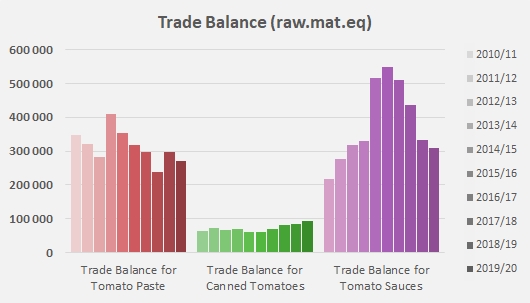

Le Canada n’est cependant pas dépendant pour ses seuls approvisionnements en sauces, et les balances « concentrés » et surtout « conserves » n’ont pas connu ces dernières années la même embellie que celle enregistrée sur le secteur des sauces.

Avec un peu plus de 53 000 mT importées en 2019/2020, la balance du secteur des concentrés s’est inscrite dans le prolongement des exercices précédents, marqués par une évolution « molle » des quantités (CAGR 0,01% sur les dix-neuf derniers exercices) et de la dépense correspondante : son incidence sur la balance canadienne totale des dérivés de tomate reste à peu près constante, de l’ordre de 40% en volume et 19% en valeur sur les dix derniers exercices.

Le « poids » des conserves dans la balance canadienne des dérivés de tomate est à peine plus marqué : bien que les importations aient progressivement mais rapidement augmenté ces dernières années, au point de doubler en une douzaine d’années (de 37 000 mT en 2008/2009 à 74 000 mT lors du dernier exercice), la dynamique « conserves » n’a pas réellement accentué le creusement du déficit commercial canadien puisqu’au final, le secteur ne représente qu’à peine 10% de la balance totale en volume (équivalent frais) et un peu plus de 18% en valeur.

En définitive, la place prépondérante occupée dans la balance commerciale canadienne des « dérivés de tomate » par les approvisionnements en sauces – 49% en volume mais surtout 63% en valeur – est parfaitement cohérente avec l’évolution récente de l’activité nationale canadienne, avec les comportements d’achat observés depuis le désengagement de Heinz de la transformation industrielle de la tomate au Canada (voir notre article en référence) et avec les effets de ces composantes sur la dépense extérieure canadienne.

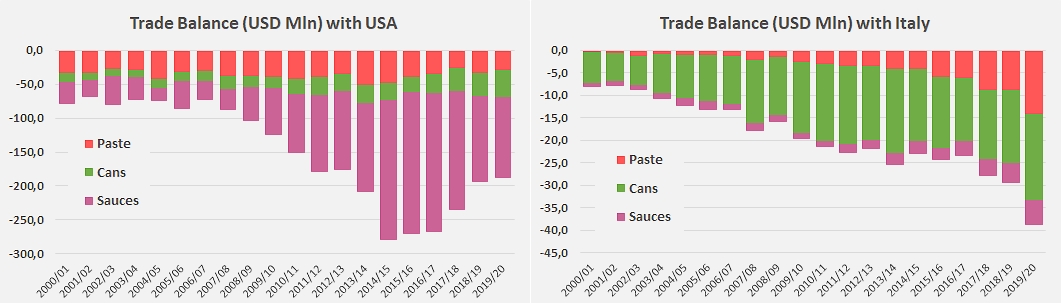

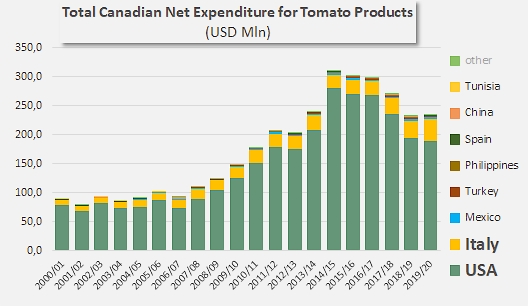

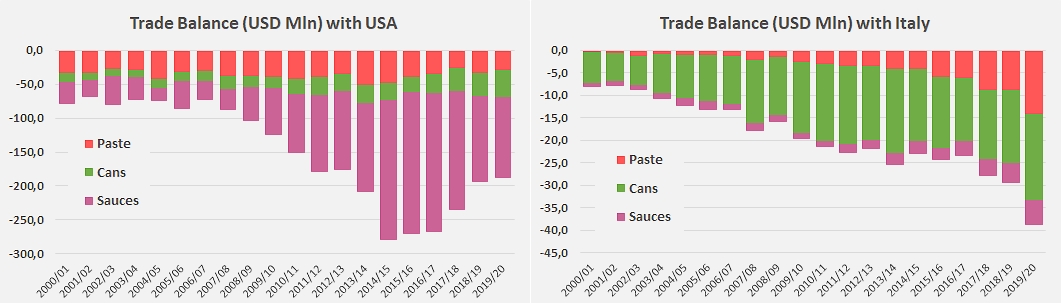

Il suffit pour s’en convaincre d’examiner en détail le statut du marché canadien dans le paysage mondial des échanges de dérivés de tomate : à l’image de quelques autres rares marchés presque totalement captifs, les approvisionnements du Canada sont assurés de façon quasiment exclusive par les USA et par l’Italie, et dans une mesure presque marginale par le reste du monde.

Au cours des derniers exercices, les parts de marché des USA et de l’Italie dans les revenus générés par les achats extérieurs canadiens de dérivés de tomate ont représenté, ensemble, une moyenne d’environ 97% de la dépense canadienne totale du secteur ; au gré des variations des taux de change et des différents éléments de compétitivité, les parts respectives des USA et de l’Italie ont évolué de façon contraires de sorte que la progression récente des produits italiens (notamment les concentrés et les sauces) s’est effectuée dans un contexte clair de recul des ventes US sur le marché canadien.

De fait, alors que les ventes US enregistraient de nets ralentissements plus particulièrement prononcés sur le secteur des sauces et ketchup – essentiel et stratégique pour les industries US, les flux italiens de conserves et de concentrés, portés le plus souvent par des initiatives commerciales organisées au niveau de la filière, ont poursuivi voire même ont accéléré leurs développements. L’exercice 2019/2020 a ainsi vu l’équilibre entre les parts de marchés (en valeurs, USD) détenues par les opérateurs US d’une part et italiens d’autre part revenir très exactement à ce qu’il était en 2008/2009 (80% contre 16,5%).

Dans ce contexte, la démarche annoncée par Kraft-Heinz de reprise de la production de sauces sur le territoire canadien prend tout son sens.

Quelques données complémentaires

Distribution de la dépense canadienne auprès des différents pays fournisseurs de dérivés de tomate.

Importations nettes canadiennes de dérivés de tomates sur les vingt derniers exercices, en tonnes métriques de produits finis.

Source: Trade Data Monitor