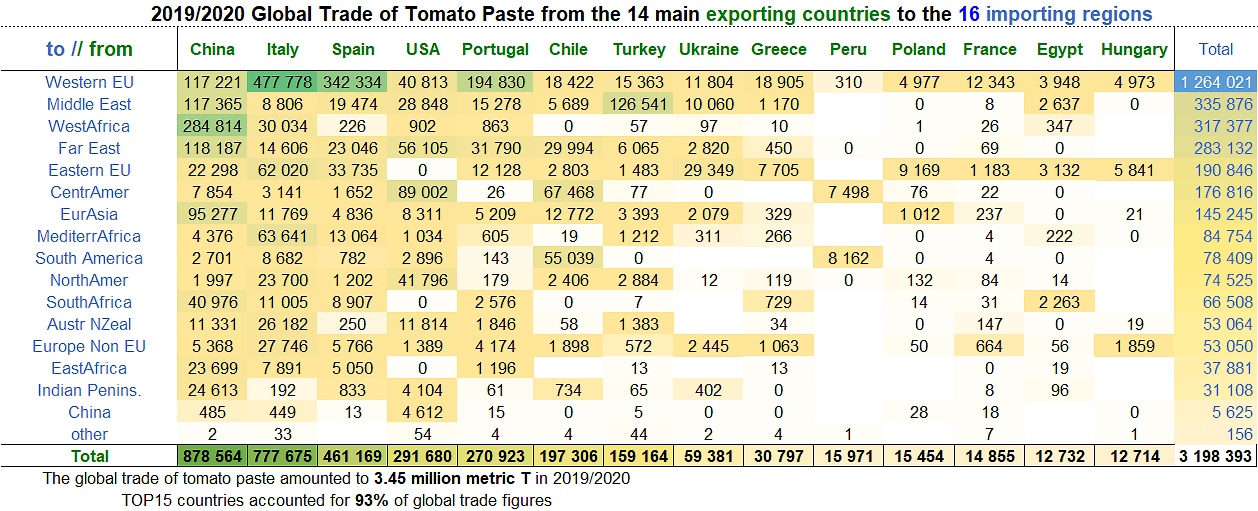

Nette progression des échanges mondiaux de concentrés en 2019/2020

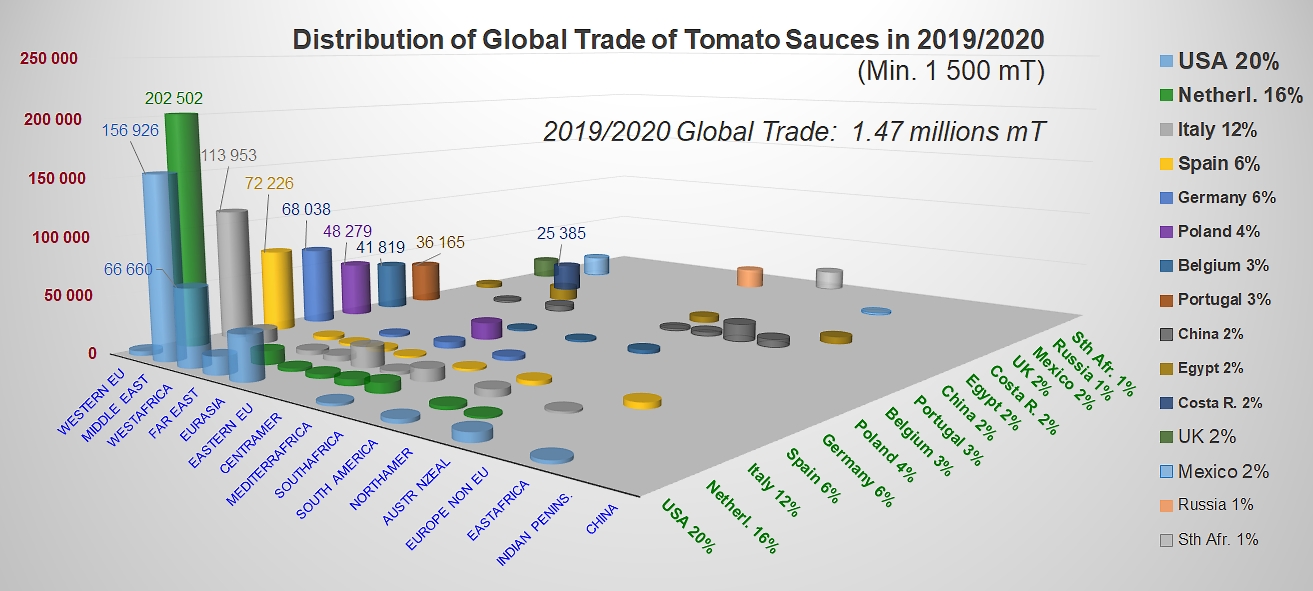

Ketchup et sauces tomates : remise en question des hiérarchies

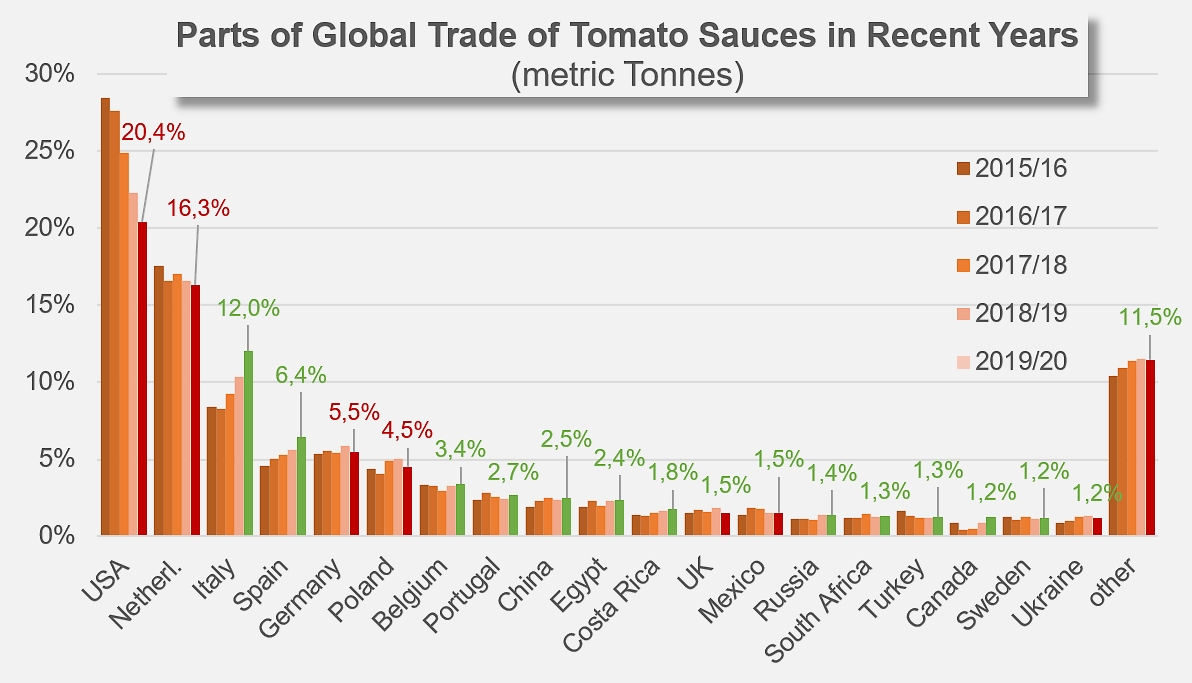

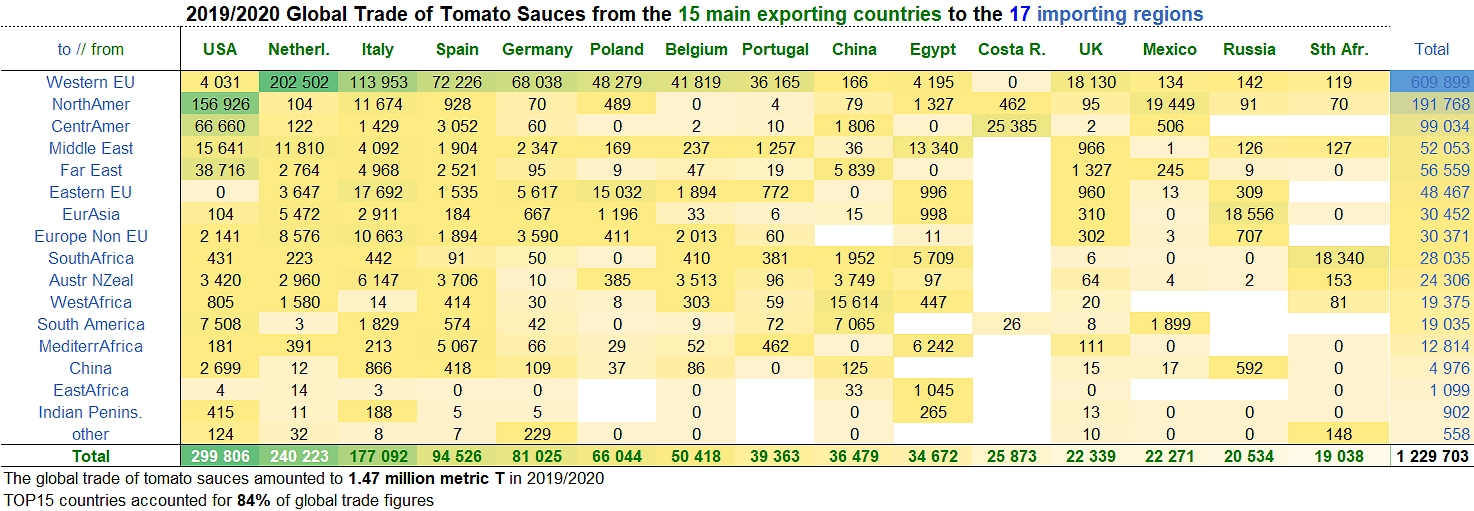

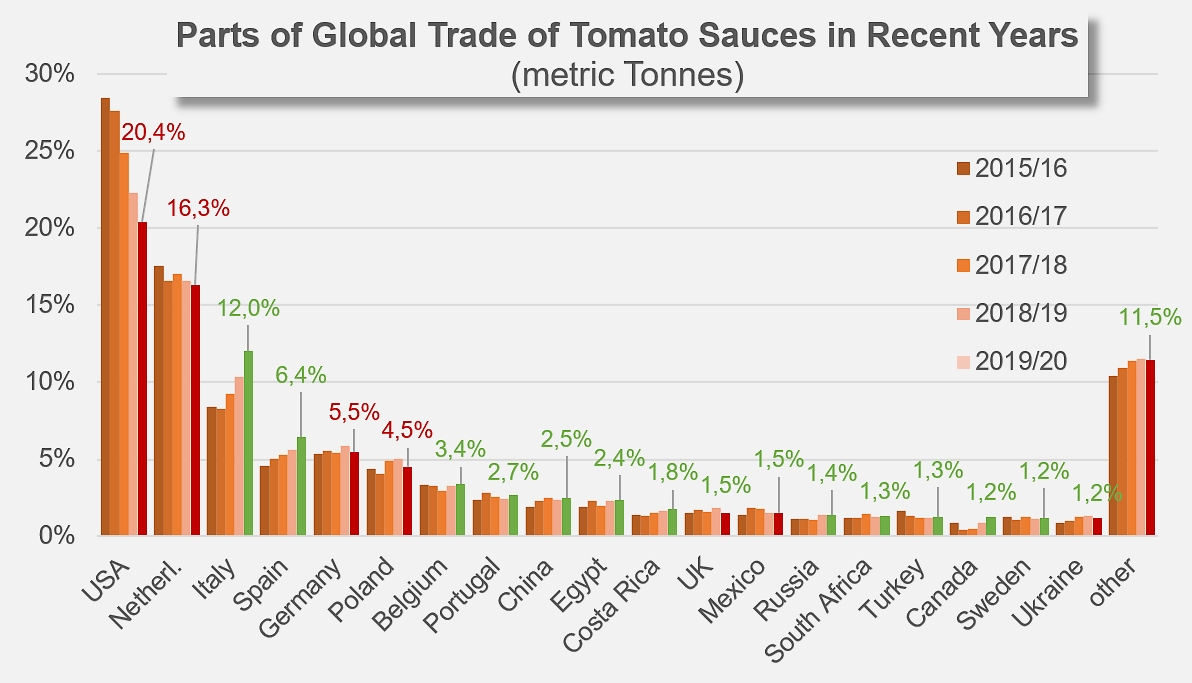

L’intervention sur le secteur des sauces de pays qui ne sont pas premiers transformateurs fait de cette catégorie un « champ » plus largement ouvert à la compétition et beaucoup plus équilibré en termes de forces en présence. Dans un contexte d’intensification de la demande, liée au moins en partie à la pandémie CoVid, l’exposition croissante des leaders à la concurrence et la force relative de la monnaie US figurent parmi les raisons qui peuvent expliquer le déclin rapide de l’activité extérieure US et le recul progressif des ventes extérieures néerlandaises, dont les dominations sont vigoureusement remises en question par l’expansion des activités émergentes italiennes et espagnoles, en recherche de valorisation.

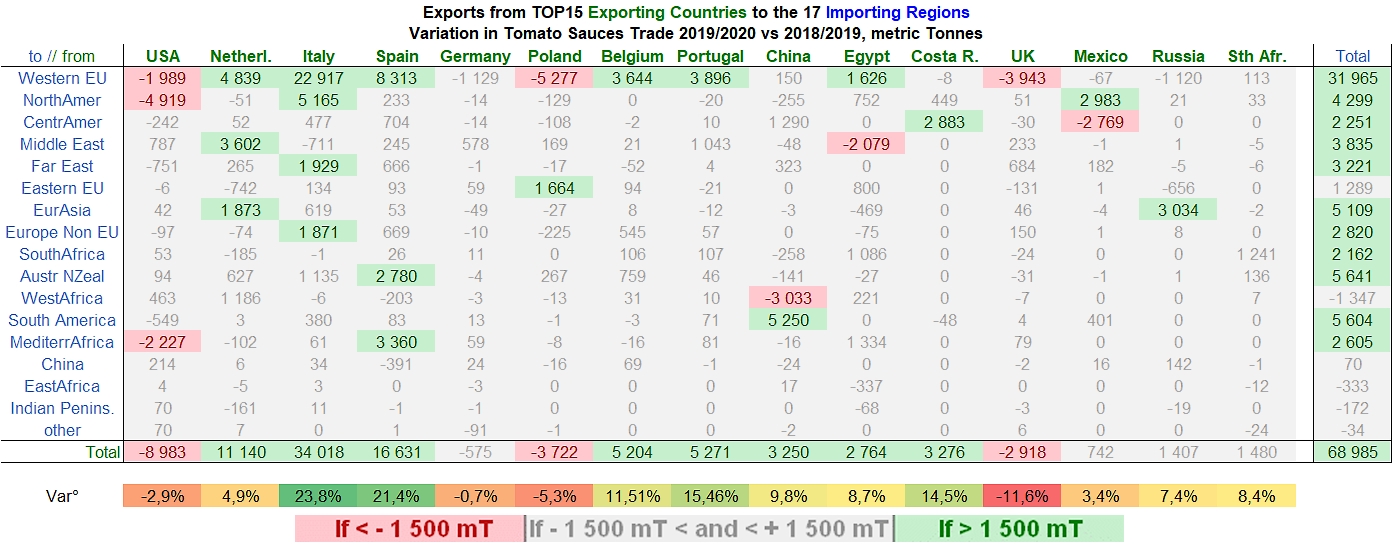

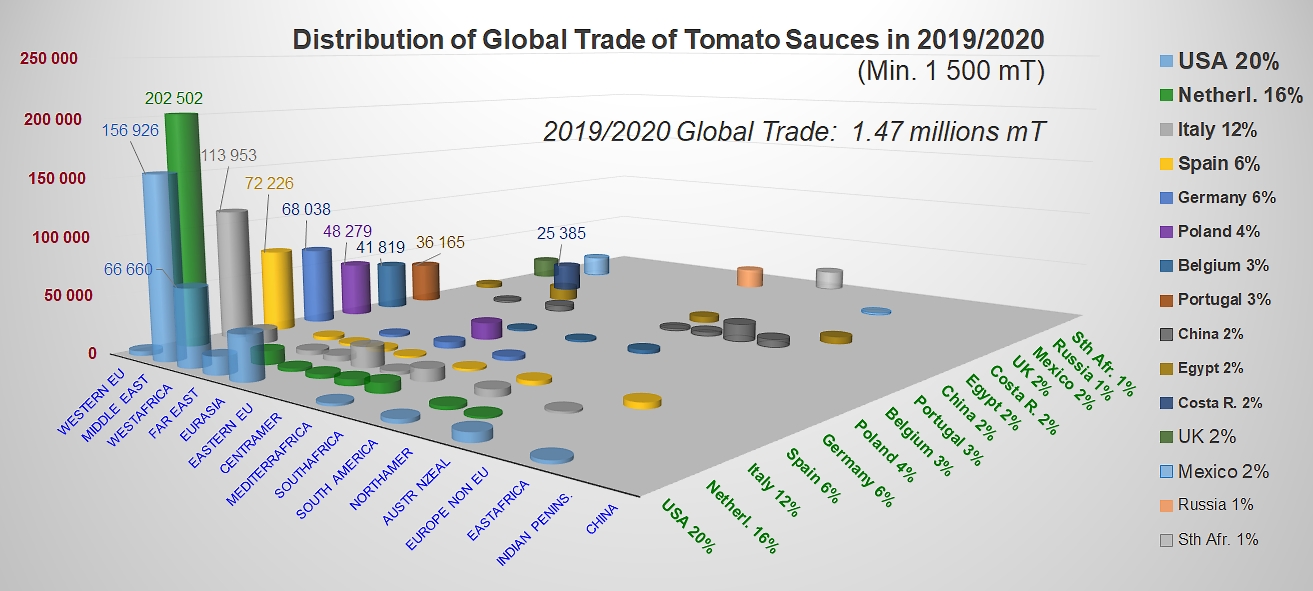

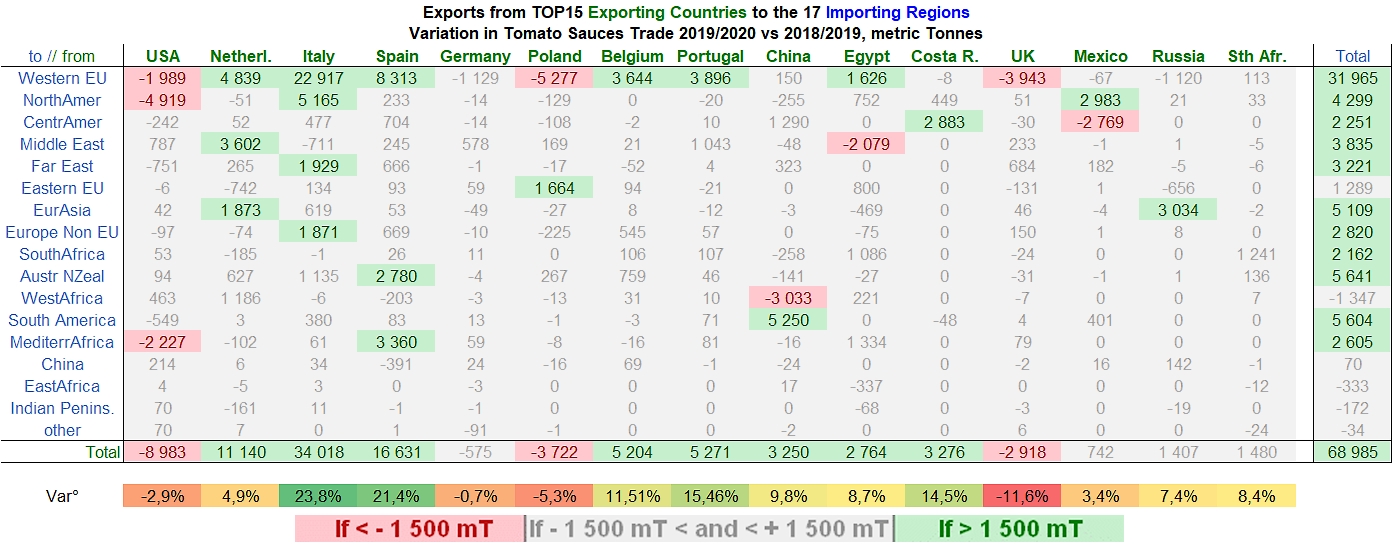

Avec un peu moins de 300 000 mT de produits finis exportés en 2019/2020, les USA, premier acteur mondial du secteur, signent une performance en retrait de 9 000 mT (-3%) environ sur le résultat précédent, confirmant les reculs enregistrés sur les exercices récents. L’importance et la nature stratégique des régions ou pays concernés par la baisse sont plus préoccupantes encore que le tassement lui-même, alors qu’il s’agit de marchés de prédilection, voire pratiquement captifs, de la filière US, sur lesquels sont de surcroît intervenues des hausses significatives de la demande. Sans entrer dans le détail, les performances extérieures US ont marqué un fléchissement net auprès des clientèles nord-américaines (Canada -5 000 mT), centre-américaines (Mexique -1 700 mT), européennes (Royaume-Uni -1 100 mT), coréennes du sud, libanaises, israéliennes, etc., que les augmentations trop rares et trop limitées n’ont pas suffi à équilibrer (République Dominicaine +1 800 mT, Arabie Saoudite +1 000 mT, Nigéria +600 mT, pour ne citer que les plus importantes).

Bien qu’en progression notable, le résultat pour l’exercice 2019/2020 de l’industrie néerlandaise reste en-deçà du niveau communément attendu d’une filière qui occupe le deuxième rang mondial du secteur dans un contexte global d’accélération de la demande. Les parts du marché mondial détenues par les produits issus de deuxième transformation aux Pays-Bas s’érodent depuis plusieurs années et, sur le seul marché de l’UE occidentale, débouché privilégié de cette filière, la progression des exportations néerlandaises de sauces et ketchup est loin d’avoir soutenu la comparaison avec celles de ses concurrentes les plus affirmées. Entre juillet 2019 et juin 2020, alors que la demande en sauces et ketchup de l’UE a augmenté de plus de 33 000 mT, les exportations au départ des Pays-Bas ont progressé de 4 100 mT environ seulement, alors que les livraisons de produits italiens ou espagnols sur la même région ont respectivement progressé de 23 000 mT et 8 300 mT, auxquelles se sont également adjointes les hausses réussies par les filières belges (+3 600 mT), portugaises (+3 900 mT), égyptiennes, etc.

Pour autant, et en n’enregistrant que quelques reculs ponctuels (1 300 mT au total, principalement sur les débouchés polonais et hongrois), les Pays-Bas ont également amélioré leurs résultats sur les marchés d’Arabie Saoudite, d’Ukraine, de Russie et du Congo (Rép. Dém.), de sorte que l’activité extérieure totale s’est élevée à plus de 240 000 mT, augmentant de près de 5% par rapport à l’exercice précédent et de près de 7 400 mT (+3%) par rapport à la moyenne des trois exercices précédents.

Les développements déjà signalés sur les approvisionnements en sauces et ketchup de l’UE occidentale, d’Amérique du Nord, d’Extrême-Orient, d’Europe non-communautaire, d’Australie-Nlle Zélande ou d’Afrique méditerranéenne ont servi de piliers à la croissance des activités extérieures italiennes et espagnoles. Dans le détail du contexte européen, déjà commenté, il importe de remarquer les augmentations enregistrées par les ventes italiennes en Allemagne (+11 600 mT), en France (+10 000 mT), en Belgique, en Espagne, en Irlande, etc. De leur côté, les produits espagnols ont bien progressé sur les marchés italiens (+3 000 mT), néerlandais (+2 000 mT), français (+1 100 mT), portugais, allemands, etc.

La performance italienne s’est également construite auprès des clientèles canadiennes, japonaises, suisses et jusqu’en Australie où les ventes de sauces continuent de progresser depuis quatre ou cinq ans. Ce dernier pays a également accueilli une quantité plus importante de sauces en provenance d’Espagne, qui y a réalisé l’une de ses meilleures progressions de l’exercice passé, avec un gain de près de 2 600 mT. Il en est de même au Maroc, où les exportations de produits espagnols ont augmenté de près de 3 400 mT.

Au bilan, les quantités totales de sauces et ketchups exportées par l’Italie ont mobilisé plus de 177 000 mT de produits finis, une performance remarquable qui signe une hausse de 34 000 mT (+24%) comparée à l’exercice précédent et de près de 48 000 mT (+37% !) par rapport au niveau moyen d’activité des trois exercices précédents. L’affermissement de la position espagnole sur le secteur des sauces est tout à fait comparable à celui de l’Italie, puisque les ventes extérieures totales (près de 95 000 mT) de tomato frito et autres dérivés espagnols en 2019/2020 ont bondi de plus de 16 000 mT par rapport à 2018/2019 et ont été supérieures de près de 21 000 mT aux exportations annuelles moyennes des trois exercices précédents.

Les activités des quatre principales filières du secteur ne couvrent cependant qu’un peu plus de la moitié de la demande mondiale. Pour impressionnantes qu’elles soient, les quantités livrées par ces leaders laissent une large place à d’autres pays comme l’Allemagne, la Belgique, le Royaume-Uni, pour citer quelques pays figurant aux rangs du TOP15 mondial des sauces en ne transformant que des dérivés déjà industriels, mais aussi comme la Pologne, le Portugal, la Chine, l’Égypte, etc.

L’activité allemande (81 000 mT) a été extrêmement stable l’an dernier, reconduisant presqu’à l’identique (-575 mT) les résultats régionaux et totaux de l’année commerciale 2018/2019.

Avec des exportations de l’ordre de 66 000 mT, la Pologne a signé une performance décevante puisqu’en retrait de plus de 3 700 mT sur celle de l’année précédente, mais surtout causée par une série de baisses sur les marchés britanniques (-3 400 mT), français (-1 100 mT), espagnols, italiens, néerlandais, etc., alors que la demande européenne a clairement augmenté.

C’est justement de cette embellie qu’ont profité les exportations belges (50 000 mT) et portugaises (39 000 mT), dont les hausses sur l’exercice 2018/2019 ont été comparables en termes de quantités (5 200 mT pour les deux pays) et relativement proches en termes de progressions (près de 12% pour les produits belges, plus de 15% pour les sauces portugaises). Pour l’un comme pour l’autre, les hausses les plus significatives ont été obtenues au Royaume-Uni, en Belgique, en Allemagne et aux Pays-Bas.

Selon les statistiques officielles chinoises, les quantités de sauces exportées au cours du dernier exercice par la Chine ont été comparables à celles du Portugal, de l’ordre de 36 000 mT. Ce résultat correspond à une hausse sensible (+10%) de l’activité par rapport à celle de l’exercice 2018/2019, réalisée en majeure partie auprès de la clientèle chilienne (+5 200 mT), et en dépit d’un repli notable (-3 000 mT) des ventes de produits en Afrique occidentale (Ghana, Bénin, Nigéria et Togo).

Il convient enfin de mentionner la présence dans le TOP15 des échanges de sauces de pays comme l’Égypte dont les livraisons hors frontières se sont élevées l’an dernier à près de 35 000 mT de produits finis, destinées en majeure partie à une sphère commerciale proche appuyée sur les pays du Moyen-Orient (Arabie Saoudite, Émirats, Jordanie), d’Afrique méridionale (Kenya) et méditerranéenne (Maroc). L’Égypte fait partie des pays pour lesquels l’exercice 2019/2020 aura globalement été synonyme de développement, avec une progression de 2 700 mT (près de 9%) sur l’exercice précédent fondée sur un accroissement des ventes à l’Italie, au Maroc, au Rwanda, et malgré des replis sensibles sur les marchés libanais, saoudiens et émiratis.

D’autres pays sont également intervenus en 2018/2019 (Costa Rica, Royaume-Uni, Mexique, Russie, Afrique du Sud, Turquie, Canada, Suède, Ukraine, etc.) soit comme transformateurs soit simplement comme ré-exportateurs sur le marché mondial des ketchups et sauces tomate. Les quantités mobilisées par ces pays se sont étagées entre 26 000 mT et 17 000 mT, pour des parts de marché situées entre 1,8% et 1,2% (voir les tableaux de variations annuelles et, en annexes, les tableaux récapitulatifs d’activité à la fin de ce dossier).

Quelques données complémentaires

*: Toutes les estimations d’équivalence avec les matières premières sont fondées sur les coefficients officiels récemment révisés fournis selon les cas par les filières nationales ou par TomatoEurope.

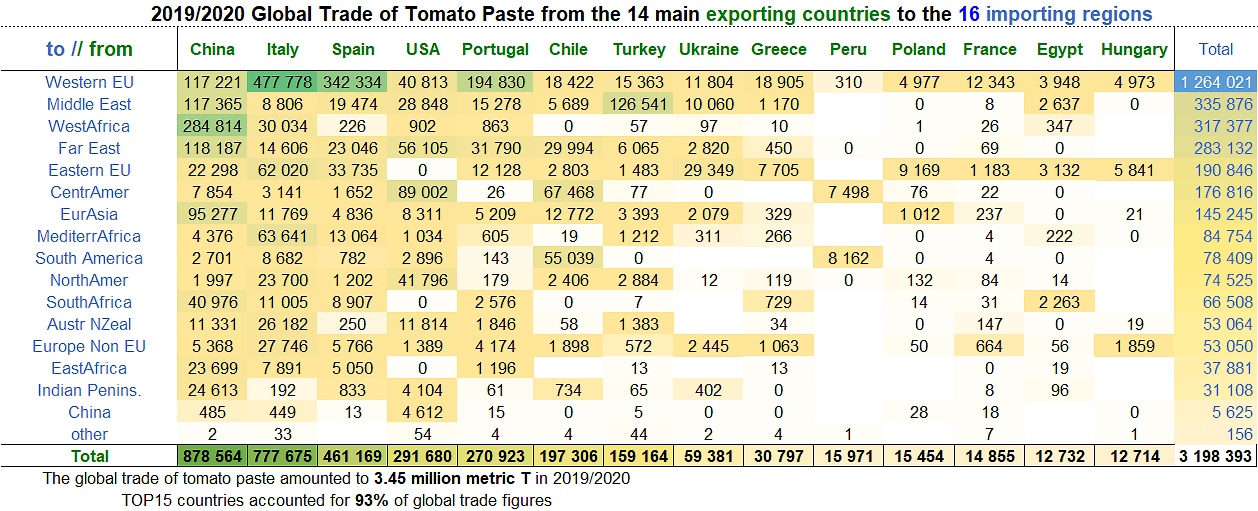

Tableau des performances des grandes filières exportatrices de concentrés par régions destinataires en 2019/2020

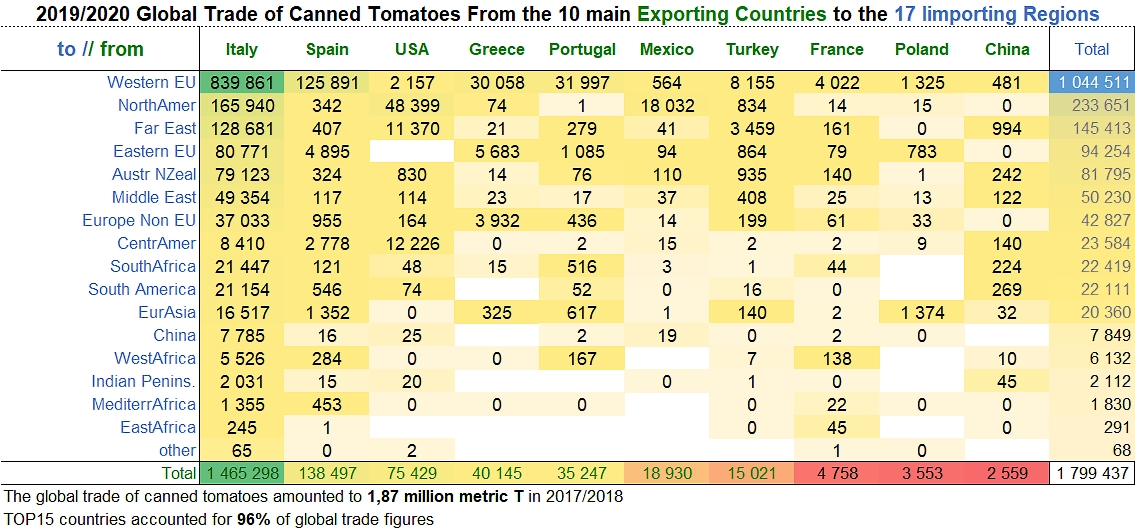

Tableau des performances des grandes filières exportatrices de conserves par régions destinataires en 2019/2020

Tableau des performances des grandes filières exportatrices de ketchups et sauces par régions destinataires en 2019/2020

Les tableaux de détail complet des exportations de chacune des filières mentionnées dans ce dossier sont disponibles sur simple demande auprès de la rédaction de Tomato News : fxb@tomatonews.com

Retrouvez tous les sujets publiés sous le tag « Echanges, statistiques, Consommation » en entrant le mot clé « trade » dans notre module de recherche d’articles rapide et/ou avancée.

Source: Trade Data Monitor LLC

6600, 6758, 6813, 6921, 6942