La compétition mondiale pèse lourdement sur le niveau des cotations

Italie : un troisième recul consécutif pour les prix en 2017

Le redressement tant espéré des prix des dérivés de tomate « récolte 2017 » devra encore attendre : entre autres indicateurs de référence, les cotations publiées par la Chambre de Commerce de Parme le 6 octobre dernier font apparaître un nouveau tassement des prix en Euro, certes moins sévère que les baisses subies en octobre 2015 et octobre 2016, mais qui fait encore plonger la valeur des dérivés européens, en-dessous des niveaux que la filière considérait déjà comme extrêmement bas en juin dernier, à la fin de l’exercice précédent.

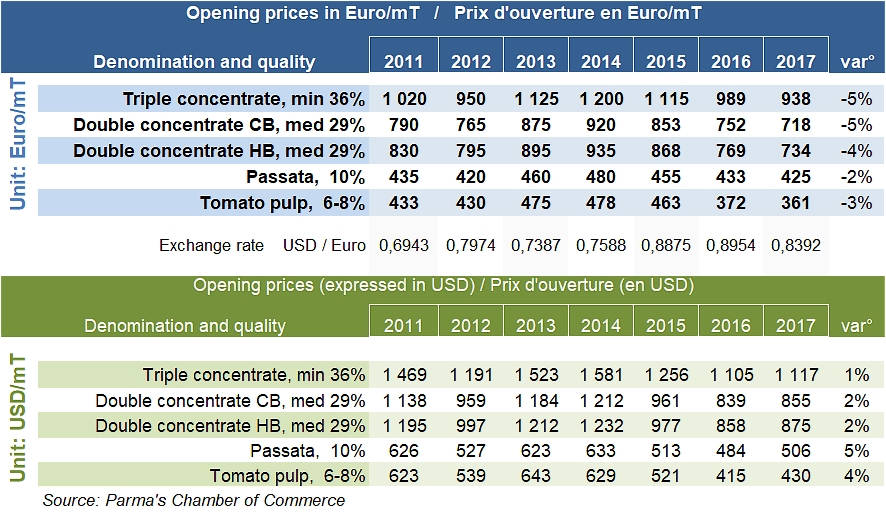

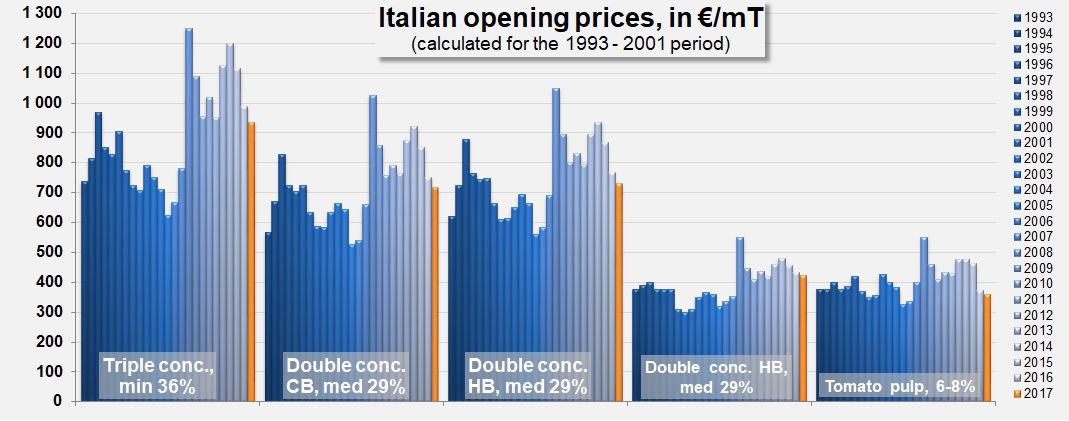

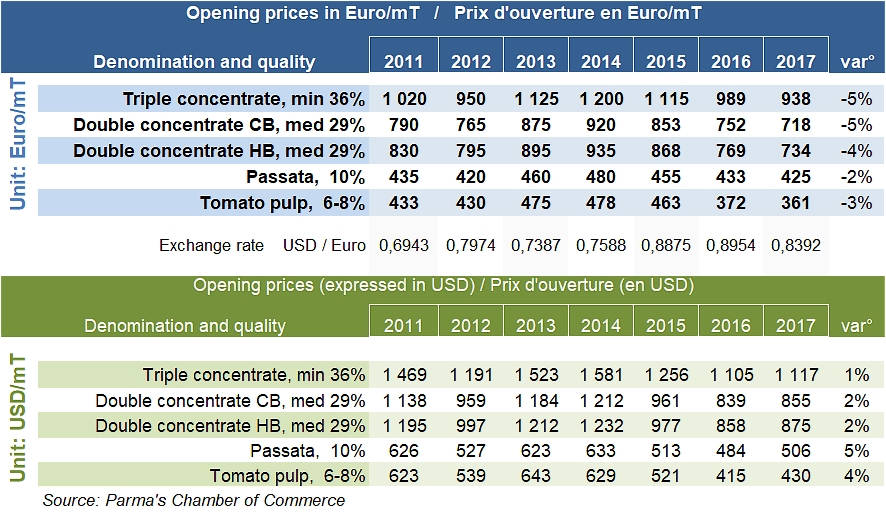

Le recul enregistré cette année érode les cotations d’ouverture italiennes 2017 d’environ 4% par rapport à celles de l’année dernière, là où les exercices précédents avaient déjà enregistré des chutes de 12% et 6% par rapport aux ouvertures de 2015 et 2014. En d’autres termes, un concentré italien Hot Break 28/30 en fût proposé à 935 EUR/mT en octobre 2014 puis à 868 EUR/mT en octobre 2015 est actuellement coté 734 EUR/mT (en fait entre 703 et 765 EUR/mT), soit 200 Euros de moins qu’à son meilleur niveau il y a trois ans, mais aussi 35 Euros de moins (-4,5%) qu’en octobre 2016. Les mêmes dynamiques, plus ou moins marquées, impactent les autres segments de produits, qui abandonnent quelques dizaines d’Euros : les triples concentrés cotés entre 890 et 985 EUR/mT, les doubles concentrés Cold Break entre 693 et 742 EUR/mT, les passata entre 380 et 470 EUR/mT et les pulpes de 343 à 379 EUR/mT. L’évolution des taux de change EUR/USD des derniers mois entraîne un léger renchérissement des valeurs exprimées en USD, de 1% à 5% selon les produits, et donc une possible perte de compétitivité des produits européens sur les marchés mondiaux.

Les prix d’ouverture italiens 2017 ne s’éloignent pratiquement pas non plus des dernières cotations en Euro de l’exercice 2016/2017, publiées début juillet. Ils restent aussi sensiblement plus élevés que ceux de la concurrence chinoise ou US, mais aussi espagnole – dont plusieurs experts s’accordaient à dire ces derniers mois qu’elle avait été particulièrement agressive, pratiquant parfois « des prix vraiment extraordinaires avant le début de la campagne, […et qui restent] encore très éloignés des niveaux minimums nécessaires pour que l’activité soit un peu rentable dans la durée ».

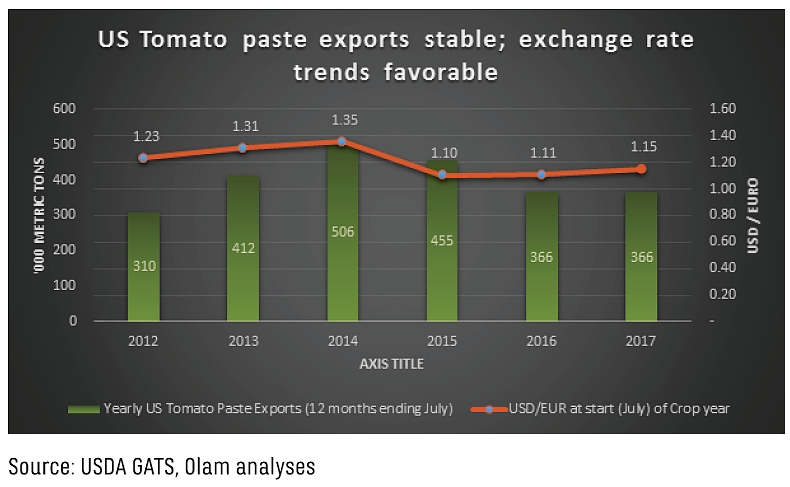

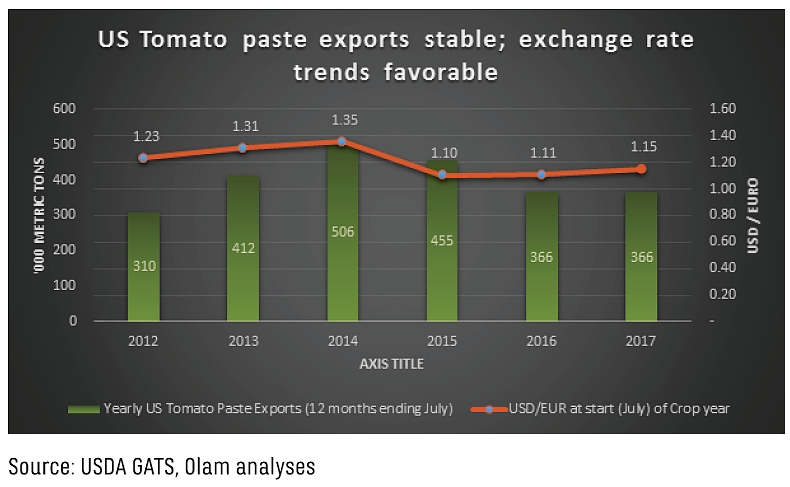

Il importe également de noter qu’une même tendance baissière affecte les cotations export des autres grandes origines (par exemple, -2,5% à -3% sur les cotations en USD des concentrés US 28/30 en bins, -7% à -9% sur les cotations en USD des concentrés 28/30 espagnols, -1% à -2% sur les concentrés 28/30 chinois, etc.). Concernant les exportations US, le bulletin de la CTGA expliquait début septembre que « les volumes de concentrés exportés l’année dernière était très proches (baisse de -1,5%) des échanges de l’année précédente (2,73 millions contre 2,78 millions de tonnes courtes (équivalent tomate fraîche)). La différence principale concernait les prix reçus par les vendeurs. Le prix général payé pour toutes les exportations de concentré était en baisse d’environ 10%. D’un point de vue plus positif, un certain affaiblissement du Dollar contre l’Euro a été observé depuis décembre, quand le rapport était de 1,04 USD pour 1 EUR, alors que le taux de change actuel est de 1,19 USD pour 1 EUR. Bien que ce taux ne soit pas revenu à ses anciens niveaux, il tend dans la bonne direction, ce qui pourrait nous aider à vendre des volumes plus importants sur les marchés à l’export ». Cet été, une autre source professionnelle précisait que « la Californie [avait] stimulé ses exportations en pratiquant des prix très agressifs en raison de stocks anciens issus de la campagne 2014-15. Ces stocks [étaient alors] presque épuisés et la Californie [commercialisait désormais] le solde de la production 2016 avant de commencer à vendre la production 2017. »

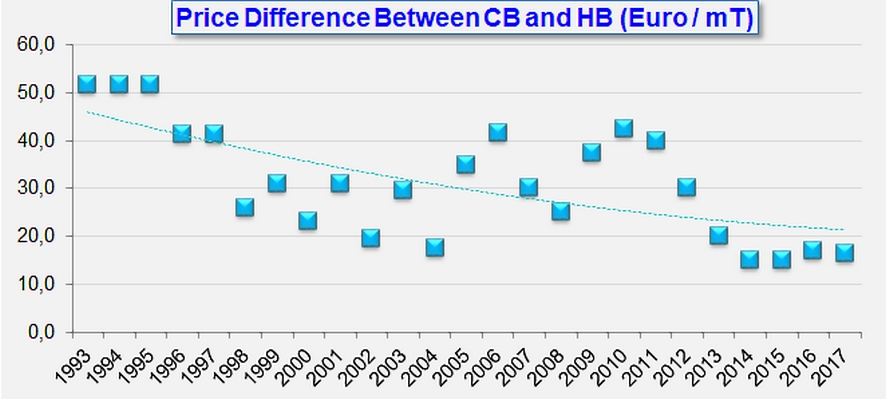

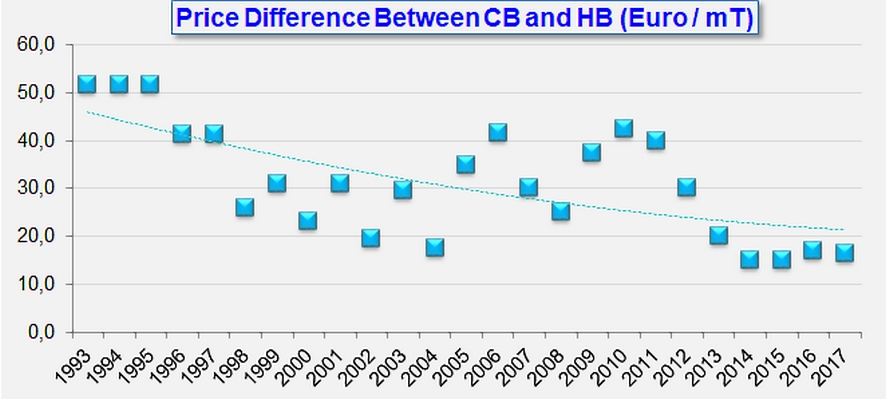

Enfin, la proximité de prix entre les concentrés Cold Break et Hot Break semble s’ancrer dans la durée, comme elle tend à se généraliser à l’ensemble des bassins de transformation. En Italie, après un premier mouvement de rapprochement à la fin des années 90, les prix des concentrés Hot Break ont enregistré un net raffermissement par rapport aux dérivés Cold Break entre 2009 et 2011. La différence de prix entre les deux qualités s’est ensuite rapidement amenuisée, pour ne pratiquement plus varier depuis quatre ans autour d’une valeur assez faible, proche de 16 EUR/tonne.

Comme le soulignait récemment un article de la presse spécialisée, « la perspective d'une baisse des prix des concentrés de tomates ne constitue pas une surprise pour les opérateurs du secteur, [dans la mesure où] le dérivé de tomate le plus largement commercialisé [à l’échelle mondiale] est soumis aux effets d'un environnement hautement concurrentiel, » et ce d’autant plus que la demande globale n’a que faiblement progressé ces quelques dernières années. Dans un contexte où les ventes extérieures US seront moins pénalisées par un Dollar fort que durant les précédents exercices, l’hypothèse d’un maintien voire d’un développement des exportations US et d’une déflation sensible des stocks US de « concentré à la vente » est crédible. Pour l’instant, il ne semble pourtant pas que le jeu des taux de change EUR/USD ait eu une quelconque influence sur les précontrats et sur l’équilibre des forces commerciales des grands bassins de transformation.

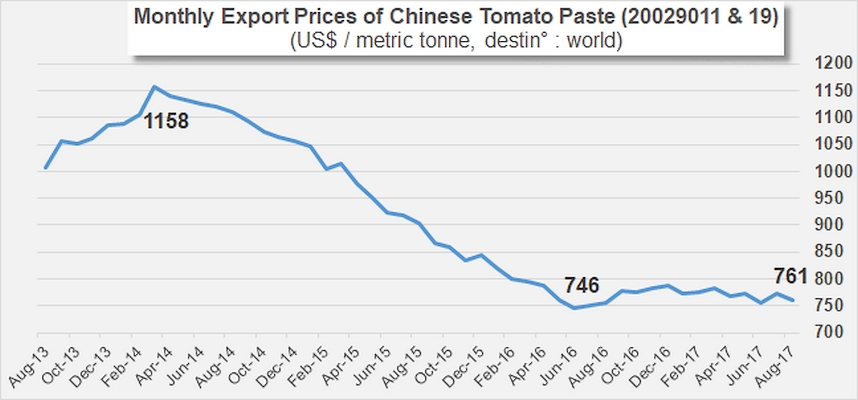

La situation est pourtant susceptible d’évoluer à tout moment, sous l’impulsion d’une filière chinoise toujours désireuse d’apurer des stocks regonflés par la forte récolte de 2017 (5,94 millions de tonnes).

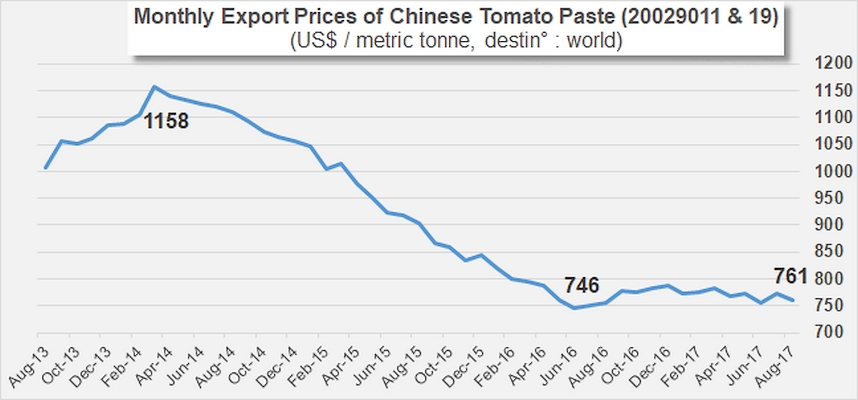

En effet, la presse spécialisée a récemment révélé que la filière chinoise de la tomate de transformation affronte de grosses difficultés en raison de plusieurs facteurs : la concurrence intense de la part des industriels européens, des récoltes supérieures aux attentes et un marché en berne alors que les stocks sont encore abondants. Selon les résultats préliminaires publiés par le WPTC, la récolte a duré jusqu’en octobre, et la production chinoise de tomates est annoncée à 5,9 millions de tonnes. Toutefois, certains spécialistes affirment que ce chiffre pourrait être bien supérieur – dans tous les cas, un niveau qui ne soulagera pas la situation de la filière chinoise.

Les prix en Europe, particulièrement les prix espagnols, sont un sujet d’inquiétude pour les transformateurs chinois, car ils ont atteint des niveaux particulièrement bas et compétitifs depuis quelques mois, ce qui provoque des interrogations parmi les opérateurs en Chine et ailleurs concernant la profitabilité de ces offres concurrentielles. Des sources professionnelles locales affirment que certains dérivés 36/38 Brix sont proposés à des prix moyens considérablement inférieurs au seuil de 800 USD/mT, qui est généralement considéré comme le seuil de rentabilité au sein de la filière.

Dans ce contexte, la presse spécialisée rapporte que la filière chinoise de la tomate de transformation envisage à présent une nouvelle baisse des quantités prévues pour l’année prochaine. Certains sites de transformation ont fermé après avoir été reconnus coupables de pollution, et en raison des marges bénéficiaires très faibles sur les dérivés de la tomate, d’autres transformateurs – dont les installations de transformation de Cofco, qui appartient au gouvernement – réfléchissent à la possibilité de faire l’impasse sur la transformation de la tomate l’année prochaine, « afin d’aider à réduire les stocks et laisser le marché se rétablir ».

Quelques données complémentaires

Évolution des prix d’ouverture des différentes catégories de produits depuis 1993

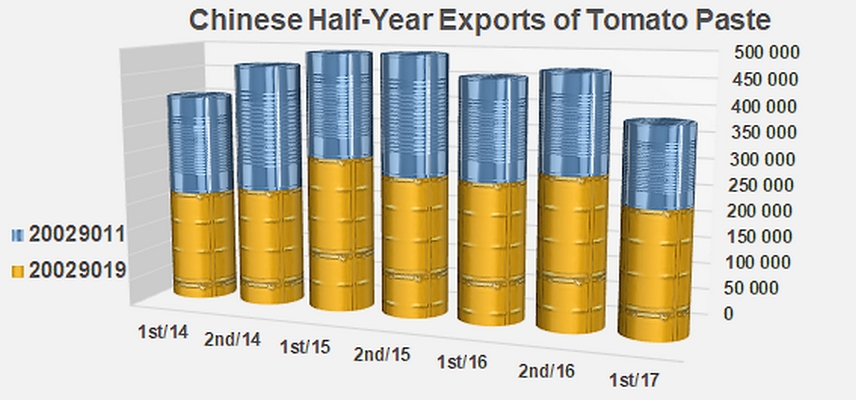

Évolution comparée des exportations semestrielles chinoises

Sources : Camera di Commercio di Parma, Olam Tomato Report, IegVu, Tomato News.