Nette progression des échanges mondiaux de concentrés en 2019/2020

Ce n’est un secret pour personne que la consommation de dérivés de tomate a sensiblement augmenté en 2019/2020. C’est en tout cas l’impression que nous en ont laissé quelques emballements spectaculaires survenus au printemps dernier dans les linéaires de nombreux supermarchés à travers le monde, et la résorption presque totale des stocks partout dans le monde avant même le début de la saison 2020.

Pour prématurée ou hâtive qu’elle soit, cette conclusion s’appuie sur un constat clair : les échanges mondiaux de concentrés ont progressé l’an dernier de près de 5% par rapport à leur niveau moyen des trois exercices précédents, confirmant en cela les précédentes observations commentées dans nos articles de décembre 2019 et d’avril 2020. Pour ce dernier exercice, la hausse des quantités exportées à l’échelle mondiale pour le secteur des concentrés peut être estimée à plus de 153 000 tonnes métriques (mT), dont une large part pour la seule période mars-avril 2020 (voir notre article sur l’accélération des importations).

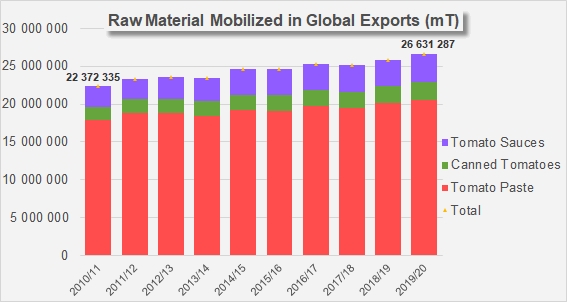

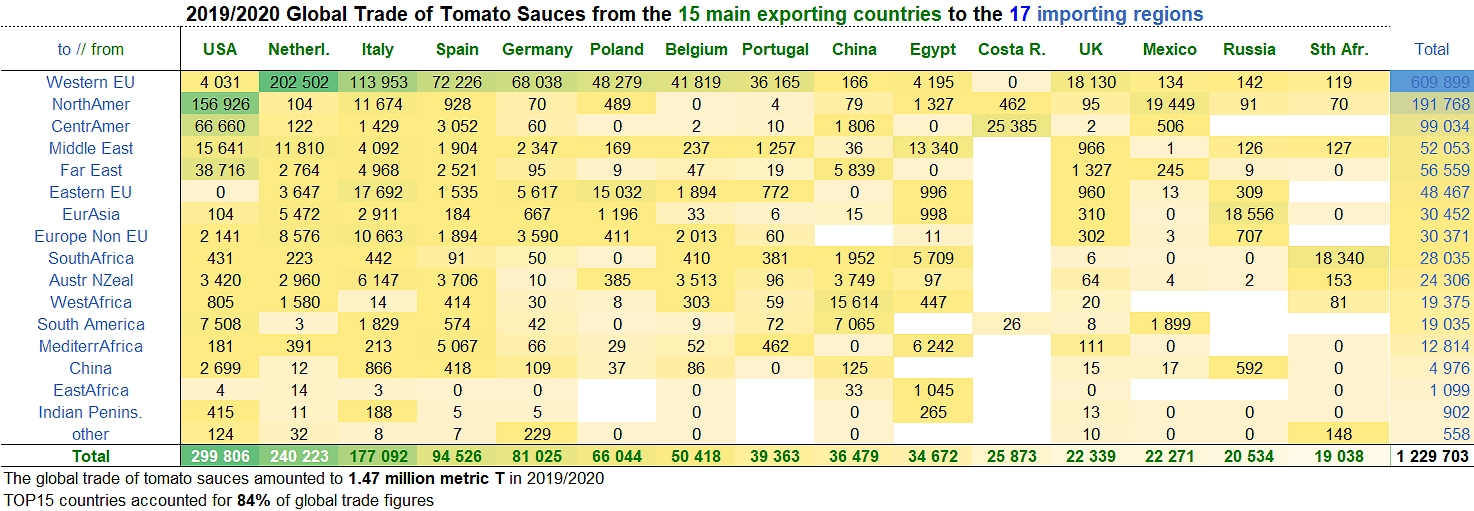

L’accélération constatée a plus directement concerné les purées concentrées et les dérivés transformés destinés à la consommation à domicile (en raison même des mesures de confinement imposées un peu partout dans le monde), en laissant de côté les produits spécifiquement dédiés à la restauration hors-foyer (voir nos différents articles consacrés à la pandémie CoVid-19). Toutefois, le sursaut commercial a trouvé un autre niveau de confirmation dans les augmentations notables enregistrées sur les échanges mondiaux de conserves et de sauces : pour les premières, les quantités mobilisées en 2019/2020 (1,868 million de tonnes métriques de produits finis) ont progressé de plus de 7%, un bond sans équivalent récent de quelque 130 000 tonnes de produits finis par rapport à la période 2017-2019. Parallèlement, l’activité globale sur le secteur des sauces, qui plafonnait sous la barre des 1,4 million mT ces dernières années, a trouvé un second souffle l’an dernier avec une hausse de près de 6% et presque 80 000 mT par rapport à la moyenne des trois exercices précédents.

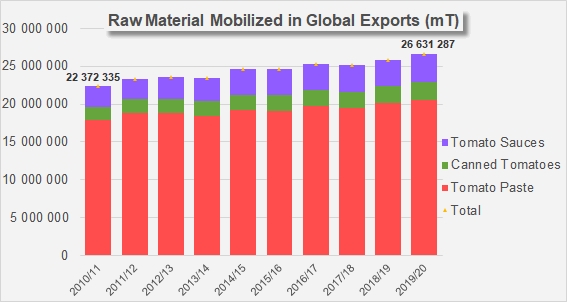

En définitive, avec plus de 26,6 millions mT en équivalent matière première* mobilisées par les exportations globales, l’exercice 2019/2020 signe une progression sensible sinon décisive de près de 1,2 million mT (4,6%) sur le niveau moyen d’activité des trois exercices précédents (2016/2017, 2017/2018 et 2018/2019). Ce résultat s’inscrit parmi les hausses les plus marquantes des dix dernières années.

Concentrés de tomate : un rééquilibrage des forces

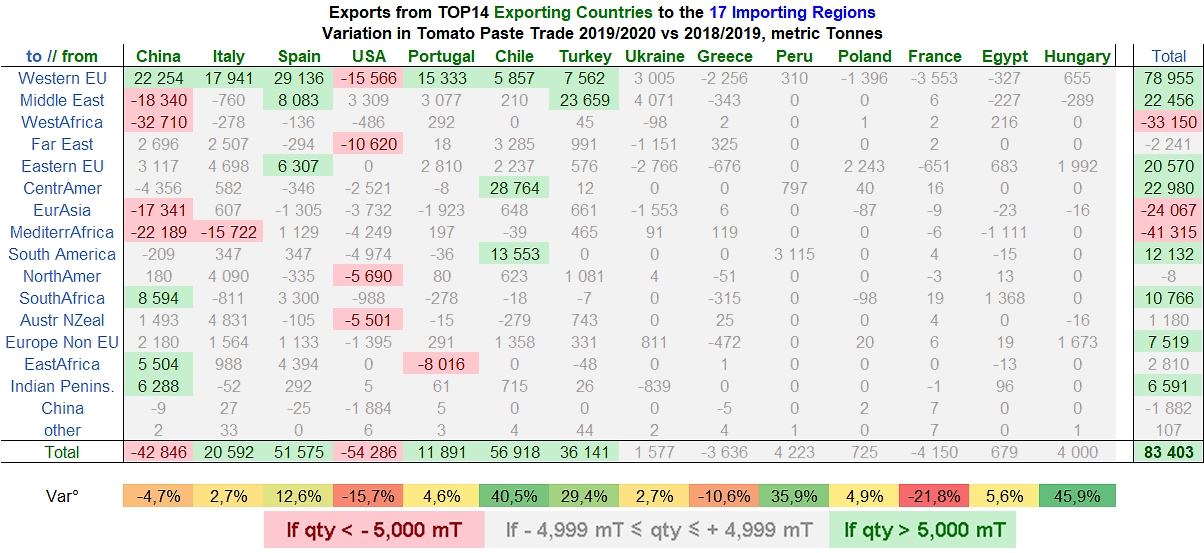

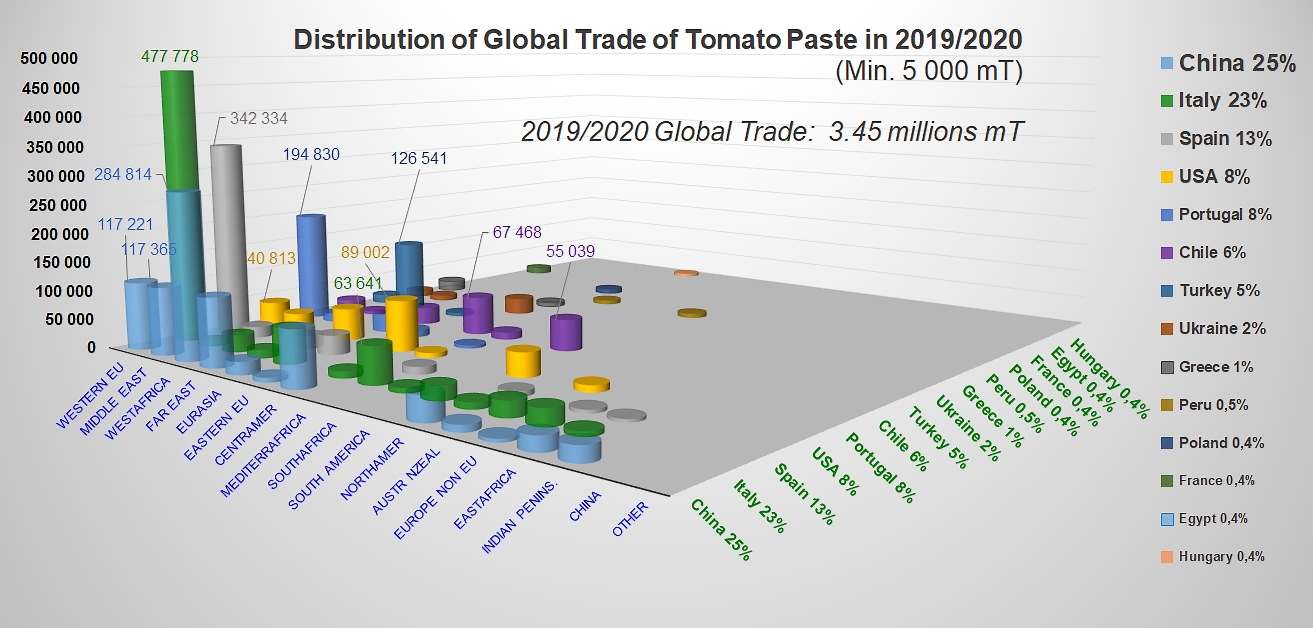

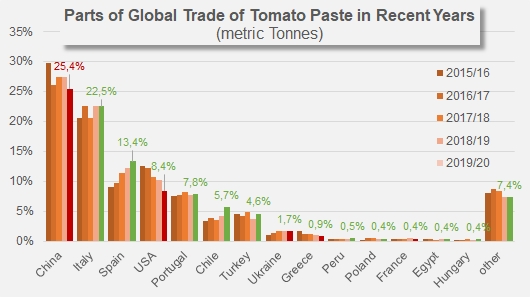

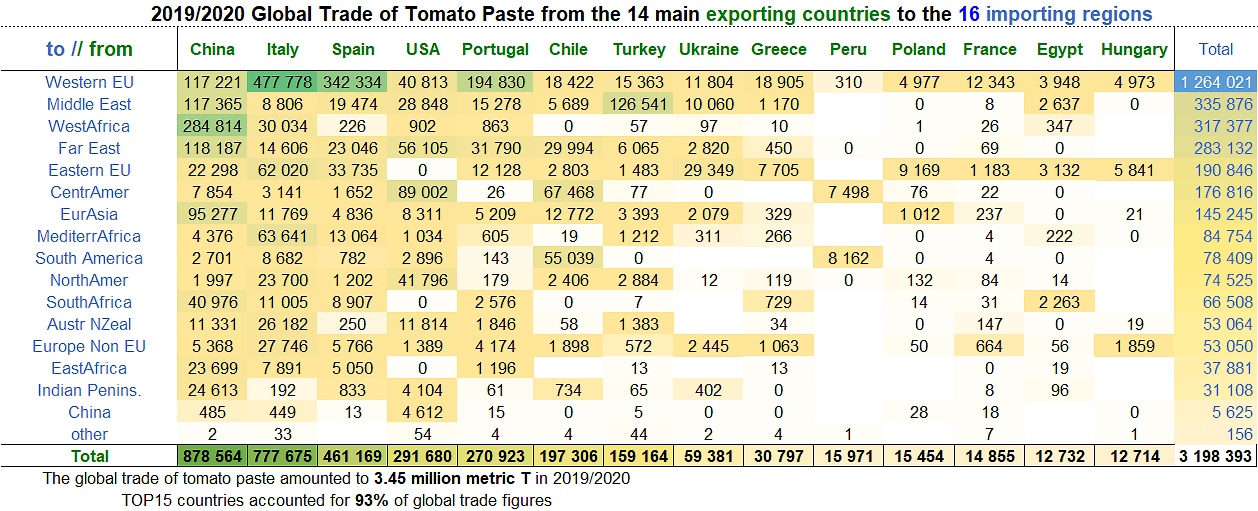

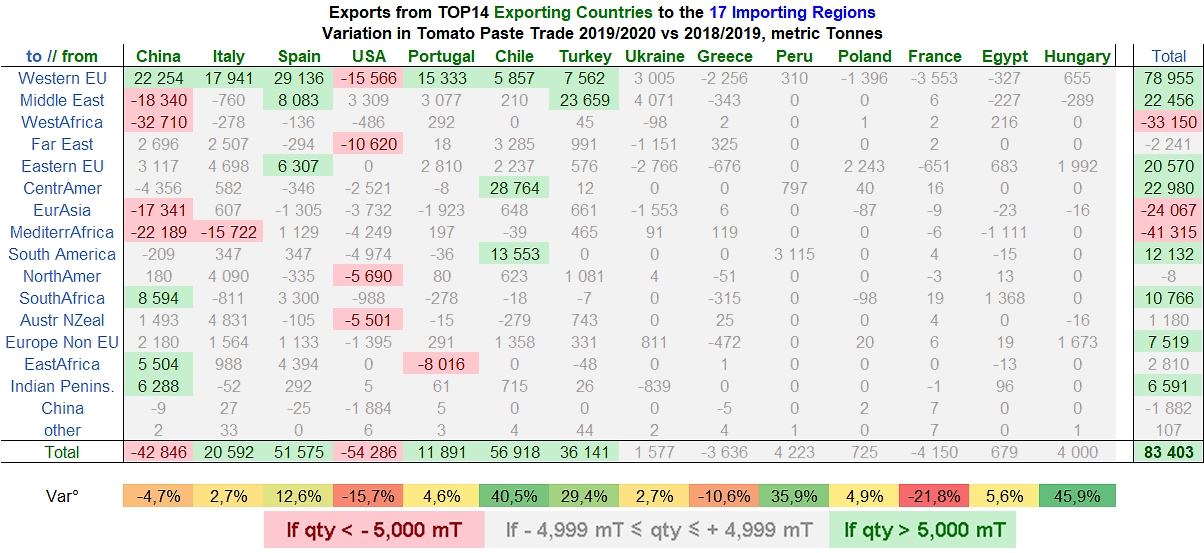

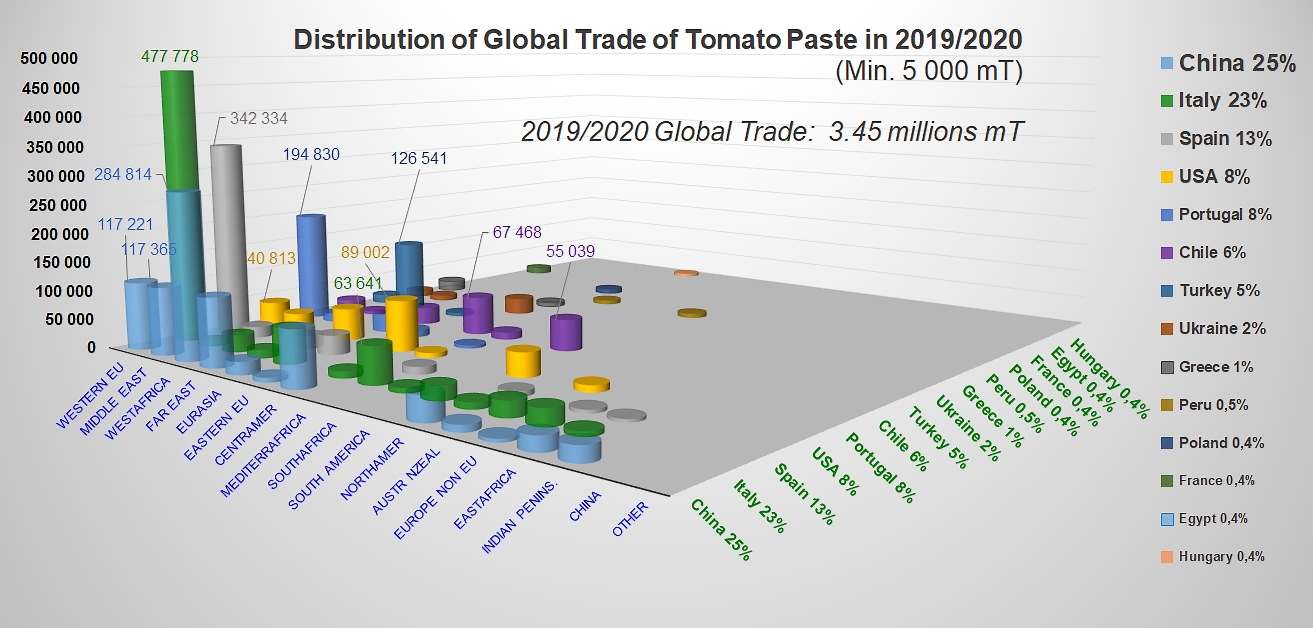

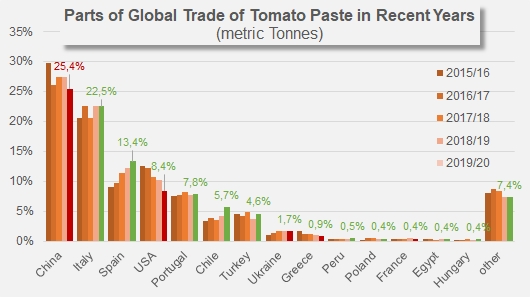

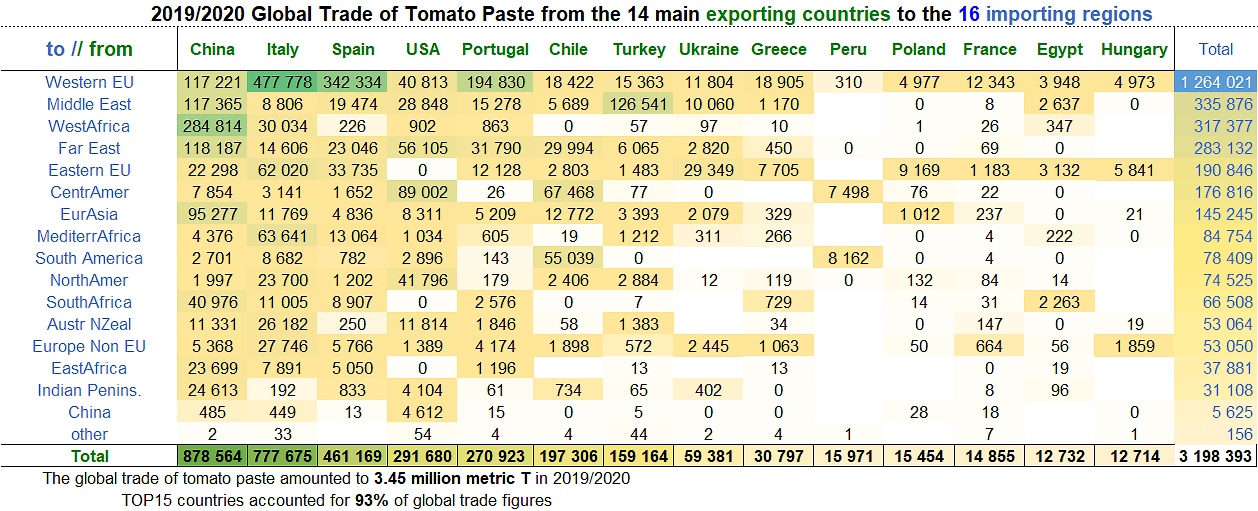

À contre-courant de cette dynamique générale haussière, dont un certain nombre de filières émergentes (Ukraine, Pérou, Hongrie, etc.) ont pu tirer parti, la Chine et les États-Unis ont enregistré une nouvelle fois des reculs de leurs activités extérieures. Si le tassement des exportations chinoises reste relativement modéré (un peu moins de 43 000 mT de produits finis, -4,7%) et ne s’écarte que peu de la moyenne des activités d’exportation des exercices précédents, il est en revanche nettement plus significatif pour la filière US dont la performance décroche de plus de 54 000 mT par rapport à l’exercice 2018/2019 et de près de 75 000 mT (plus de 20%) par rapport à la moyenne des trois exercices précédents.

Avec un peu moins de 879 000 mT de produits finis exportées en 2019/2020, l’activité chinoise a clairement fait les frais des réductions importantes des achats effectués par les clientèles russes, turques, algériennes, saoudiennes, émiraties et nigérianes, pour ne citer que les principaux marchés concernés par la baisse. Inversement, des développements notables ont été enregistrés sur les livraisons effectuées au Soudan, en Inde, en Angola et au Mozambique, et en Italie, mais dont l’ampleur (environ 52 000 mT au total) n’a pas suffi à contrebalancer l’effet des ralentissements (-95 000 mT au total) observés sur les débouchés habituellement porteurs.

Pour les produits US, le tassement a concerné pratiquement toutes les régions destinataires à des degrés divers. Cependant, à la différence des baisses objectives d’importations observées sur certains débouchés chinois, il s’est plutôt agi pour plusieurs des débouchés régionaux servis par les opérateurs US de réorientations des sources d’approvisionnement. Cela a été le cas pour l’UE occidentale, ainsi que l’Amérique Centrale, l’Amérique du Nord, etc. Parmi les retraits les plus significatifs, il importe de mentionner ceux qui ont affecté les échanges avec l’Italie, le Costa Rica, les Philippines, le Canada, la Turquie, le Japon, etc. Des progressions (+3 300 mT au total) ont en revanche été enregistrées sur les marchés mexicains, malaisiens, émiratis ou russes, mais elles sont restées globalement moins nombreuses et surtout trop modestes pour compenser le fléchissement d’ensemble (-57 600 mT). Au total, la filière US a exporté moins de 292 000 mT de concentrés de tomate en 2019/2020 (voir les tableaux récapitulatifs en annexe à la fin de ce dossier).

Cinq filières ont sensiblement amélioré leurs résultats extérieurs sur l’exercice commercial 2019/2020. Ce sont aussi celles qui ont tiré le meilleur parti de l’effet accélérateur de la pandémie CoVid aux mois de mars et avril 2020. Dans ce groupe qui accueille également l’Espagne, la Turquie, l’Italie et le Portugal, l’industrie de transformation du Chili est celle qui a enregistré la progression la plus spectaculaire l’an dernier. Avec près de 200 000 mT de purées concentrées exportées en 2019/2020, le résultat chilien a progressé de 40% environ (57 000 mT) par rapport à l’exercice précédent et de 69 000 mT sur la performance moyenne des trois exercices passés. Trois régions (UE occidentale, Amérique Centrale et Amérique Latine) ont été particulièrement porteuses de développement pour les dérivés chiliens, qui n’ont par ailleurs enregistré que des baisses non significatives (-336 mT au total) sur trois régions seulement. Dans le détail, les progressions les plus remarquables ont concerné les ventes vers l’Argentine, le Costa Rica, le Japon, l’Italie, Cuba, Haïti, les Pays-Bas, la Russie, etc.

Les reculs nominaux les plus marquants de l’activité extérieure chilienne n’ont pas excédé 3 000 mT et ont été le fait de la Grèce, de la Corée du Sud et de la Turquie.

Au troisième rang des exportations mondiales de concentrés de tomate, l’Espagne a confirmé sur l’exercice 2019/2020 la dynamique ascendante poursuivie régulièrement depuis l’exercice 2012/2013. L’effet CoVid aidant, les exportations espagnoles ont particulièrement bien performé auprès des pays de l’UE dans son ensemble (Pays-Bas, Portugal, Allemagne, Royaume-Uni, Pologne, Croatie, etc.), du Moyen-Orient (Oman, Arabie Saoudite), et de l’Afrique orientale (Soudan), et ont ainsi progressé de plus de 54 000 mT par rapport à l’exercice 2018/2019. Les reculs (-2 500 mT au total) été peu nombreux et très limités, le plus important concernant les livraisons sur le marché italien. En définitive, l’Espagne affiche un résultat d’exportation de 461 000 mT pour 2019/2020, en hausse de plus de 51 500 mT (+13%) par rapport à 2018/2019 et de plus de 93 000 mT (+25%) sur le bilan moyen des trois exercices précédents.

La progression du résultat turc sur l’exercice précédent (+29%) est à peine moins remarquable que celle du Chili. Cependant, la focalisation de l’activité extérieure turque sur une sphère commerciale plus réduite que celles des pays déjà présentés donne un contraste fort aux variations annuelles, qui ont essentiellement concerné le Moyen-Orient et l’UE occidentale au travers de livraisons en forte progression à l’Iraq (+24 000 mT), à l’Arabie Saoudite (+2 800 mT) et à l’Allemagne (+5000 mT), et en net repli à la Syrie (-3 000 mT). À l’exception de deux replis mineurs en Afrique orientale et méridionale (-55 mT au total), l’activité extérieure turque a progressé sur l’ensemble des marchés servis, pour un total des quantités exportées proche de 160 000 mT, en augmentation de 36 000 mT par rapport à 2018/2019.

Pour l’Italie, deuxième pays exportateur mondial de purées concentrées, le résultat 2019/2020 peut sembler relativement modeste en comparaison avec celui de l’exercice précédent. La progression d’ensemble des exportations du secteur dépasse à peine 20 500 mT de produits finis (+2,7%), pour un total néanmoins impressionnant qui avoisine 777 700 mT. L’orientation très européenne de l’activité extérieure italienne s’illustre dans la géographie des progressions enregistrées sur le dernier exercice. Les gains les plus décisifs ont été réalisés auprès des pays de l’UE occidentale (Allemagne, Pays-Bas, Belgique, Autriche, etc.), de l’UE orientale (Hongrie, Roumanie, République Tchèque) et des pays d’Europe non communautaire (Suisse). L’Australie, le Canada et le Japon ont également contribué à l’amélioration du résultat italien, la seule vraie diminution étant intervenue sur le marché libyen, que l’on sait extrêmement versatile en termes de quantités et de sources. Il importe enfin de noter que le résultat italien de 2019/2020 signe une progression de plus de 54 000 mT de produits finis (+7,5%) sur le niveau moyen d’activité des trois exercices précédents.

Avec un résultat d’exportation pour l’exercice passé de 271 000 mT, la performance du Portugal, cinquième exportateur mondial du secteur des concentrés, a conjugué d’une part un tassement spectaculaire des livraisons vers le Soudan, la Russie et Oman, avec d’autre part une augmentation sensible mais contrastée des exportations vers l’ensemble des pays européens (UE et hors UE), avec des hausses notables à destination des clientèles italiennes, espagnoles, polonaises, suédoises, et des replis marquants sur les marchés britanniques, allemands et néerlandais. Il en résulte une progression nette et modérée par rapport à l’exercice 2018/2019 (un peu moins de 12 000 mT, soit 4,6%) et par rapport aux trois exercices précédents (un peu plus de 10 000 mT), mais modeste en regard de celles des pays voisins.

Le cumul des progressions des sept autres pays du TOP14 des exportateurs à l’échelle mondiale de purées concentrées représente un peu moins de 3 500 mT de produits finis, sans grand impact sur le profil du marché global. Des reculs importants ont affecté les résultats grecs et français notamment en raison de réorientations des approvisionnements de plusieurs marchés de l’UE. À l’inverse, les opérateurs ukrainiens ont inscrit l’augmentation de leurs ventes extérieures dans les hausses des demandes enregistrées dans les pays de l’UE occidentale, du Moyen-Orient et de l’Europe non-communautaire. Les exportations péruviennes ont sensiblement progressé auprès des clientèles sud-américaines. L’UE orientale s’est avérée être une région porteuse de développements pour la Pologne, pour l’Égypte et pour la Hongrie, ces deux derniers pays réalisant également de bonnes performances respectivement sur les marchés kenyans et serbes.

Conserves de tomate : le poids des leaders s’accentue

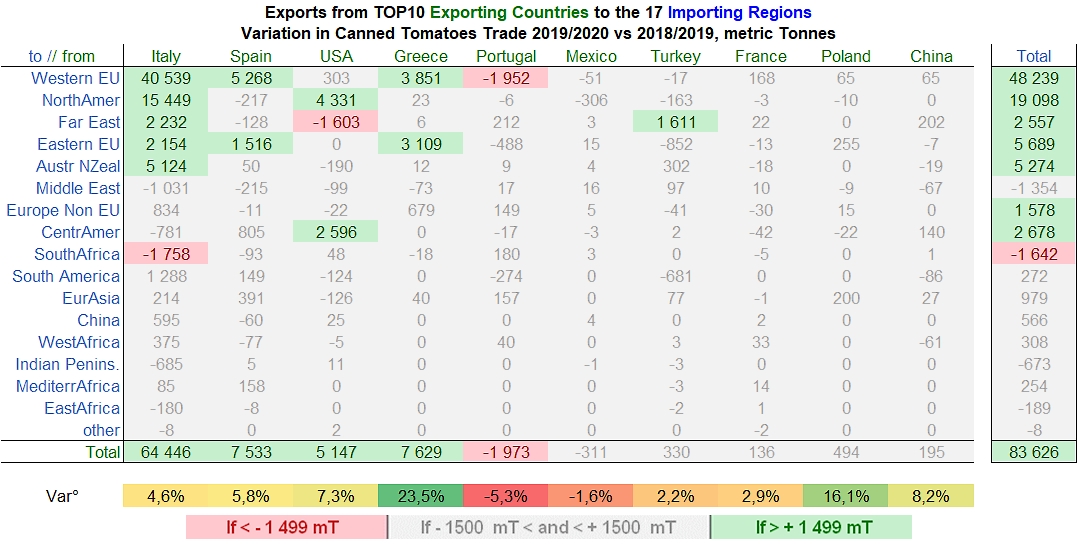

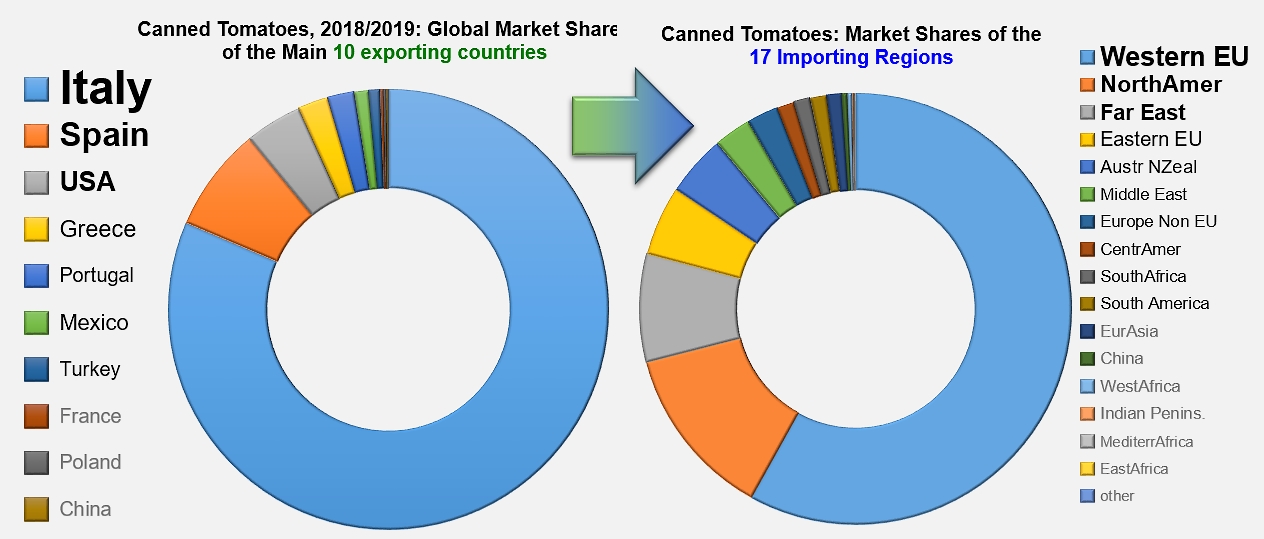

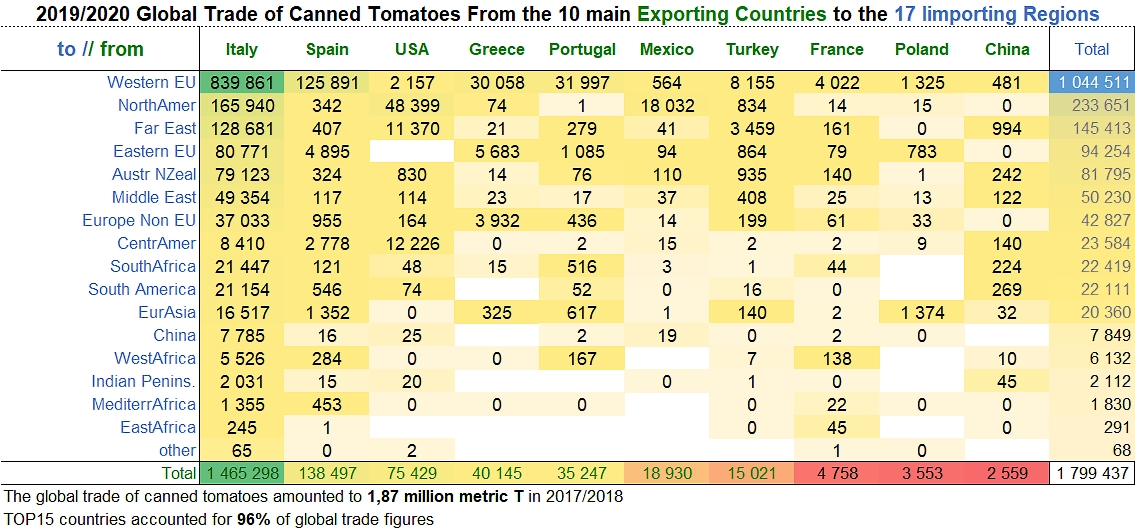

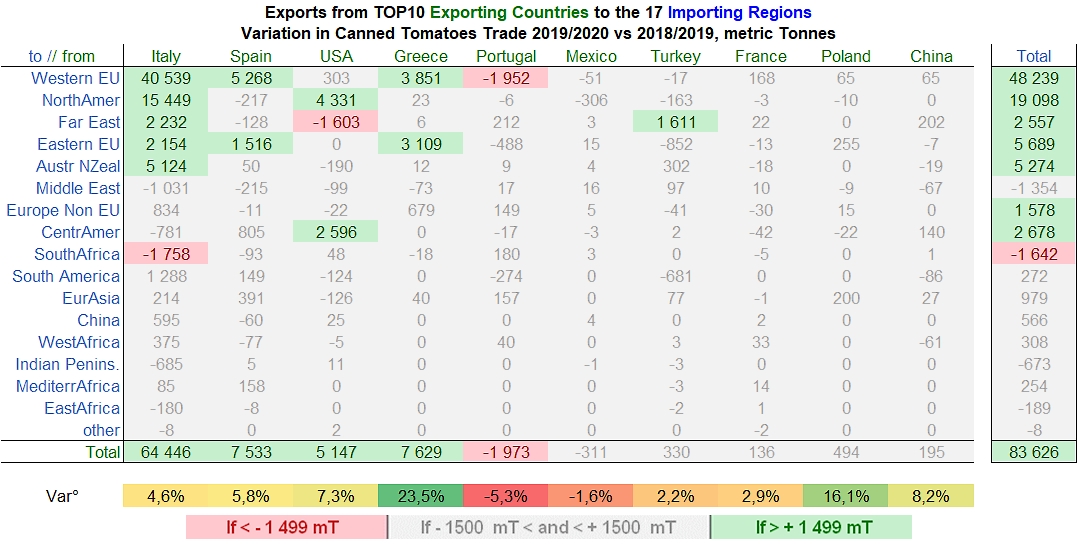

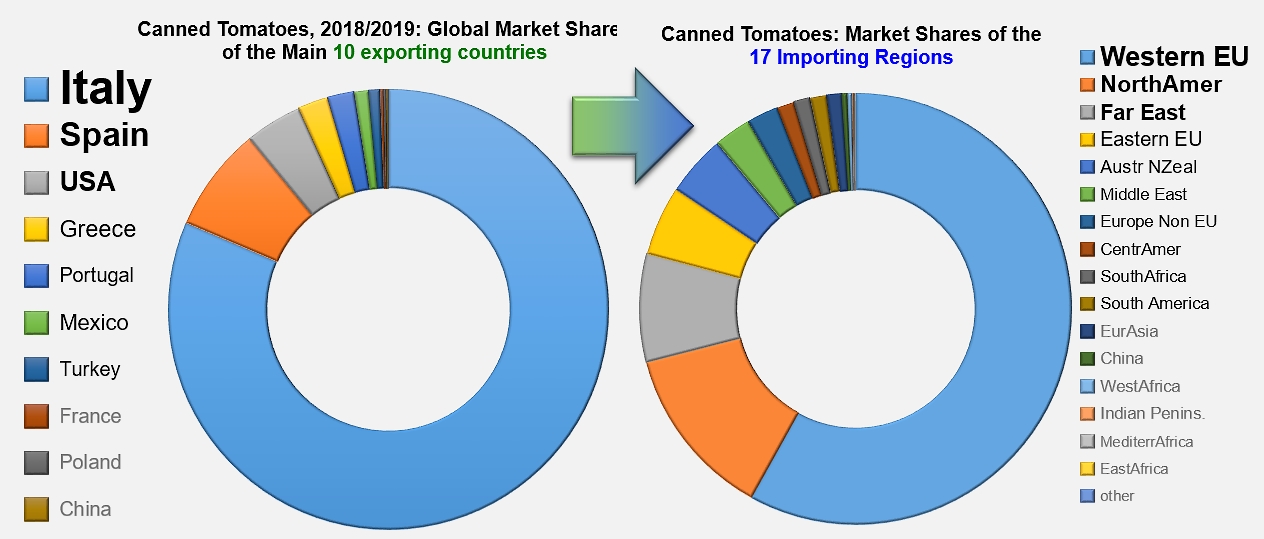

L’exercice 2019/2020 n’a pas apporté de changement dans la composition du groupe des dix pays leaders du marché mondial des conserves de tomate. Au-delà de quelques modifications minimes dans le classement des membres de cet ensemble, qui assume plus de 96% des approvisionnements mondiaux, l’année commerciale a même accru le poids de quatre des cinq principaux pays acteurs de ce secteur, dans un contexte d’augmentation sensible des échanges mondiaux. En effet, les pays transformateurs ont mobilisé l’an dernier pour leurs ventes extérieures des quantités supérieures de 85 000 mT (4,8%) à celles de l’exercice précédent et dépassant de 130 000 mT le niveau d’activité moyen des trois exercices commerciaux précédents (2016/2017, 2017/2018 et 2018/2019).

Sur le dernier exercice, 1,87 million mT de conserves sont sortis des entrepôts des usines de transformation à destination de pays étrangers, dont 1,46 million mT pour la seule filière italienne. Cette dernière s’est appuyée sur ses débouchés majeurs habituels (UE occidentale et orientale, Amérique du Nord, Extrême-Orient et Nlle-Zélande) pour développer son activité extérieure, les hausses les plus marquantes étant intervenues sur les exportations destinées au Royaume-Uni, aux États-Unis, à la France, à l’Australie, aux Pays-Bas, etc. Quelques destinations classiques ont en revanche réduit leurs achats de conserves italiennes de tomate. Les contractions les plus importantes ont été le fait des marchés allemands (-6 900 mT), grecs (-4 300 mT), saoudiens et sud-africains. En définitive, la performance italienne a progressé en 2019/2020 de plus de 64 000 mT par rapport à l’exercice précédent et de plus de 104 000 mT (+7,7%) comparé au niveau moyen d’activité de la période 2016/2017-2018/2019.

À l’inverse de ce qui peut être observé ponctuellement sur le secteur des concentrés, l’année 2019/2020 n’a pas non plus produit de bouleversement dans la hiérarchie des pôles de destination et de consommation de conserves de tomate. Cette stabilité et la hausse de la demande ont permis à l’Espagne, deuxième opérateur mondial du secteur avec 7% des échanges mondiaux l’an dernier, de faire progresser ses ventes sur les deux marchés où elle peut prétendre à un certain niveau de concurrence avec l’Italie, leader incontesté du secteur (78% des ventes globales), à savoir l’UE occidentale et l’UE orientale. Les progressions les plus importantes ont ainsi été enregistrées sur les ventes au Royaume-Uni, au Pays-Bas, à l’Allemagne et à l’Estonie, au sein d’une hausse totale qui a atteint plus de 8 300 mT de produits finis, alors que le cumul des baisses, enregistrées notamment au Portugal et en Grèce, n’a pas dépassé 800 mT. Le résultat pour la filière espagnole de production de tomates en conserves (138 500 mT exportées) est une hausse de 6% par rapport à 2018/2019 et de 10 200 mT (8%) comparée à la moyenne des trois exercices précédents.

Troisième acteur mondial du secteur des conserves avec 4% des échanges en 2019/2020, les États-Unis ont tiré parti de l’accroissement de la demande et, à l’image du résultat de l’Espagne sur sa sphère commerciale proche, ont fait progresser leurs ventes extérieures auprès des clientèles Nord- et Centre-américaines (Canada, Mexique, Costa Rica, Salvador, etc.). L’exercice passé, également marqué par un fléchissement des ventes en Corée du Sud et en Malaisie, a vu les exportations US progresser de près de 5 200 mT (+7%) par rapport à 2018/2019, et s’élever à plus de 75 000 mT, soit environ 11% de plus que sur les trois exercices précédents.

La Grèce, dont les achats de conserves auprès des filières italiennes et espagnoles ont logiquement et fortement baissé en 2019/2020, a également développé ses exportations vers ses marchés habituels de l’Union Européenne. Le Royaume-Uni, la Pologne, la Belgique, la République Tchèque et la Norvège ont sensiblement accru leurs importations de conserves grecques l’an dernier, et les quelques baisses marginales intervenues dans les achats français ou néerlandais sur ce secteur sont restées insuffisantes pour affecter la dynamique exportatrice grecque. Au final, plus de 40 000 tonnes de conserves ont été exportées par les entreprises grecques, une quantité en progression de près de 7 700 mT (+23%) par rapport à l’exercice précédent et supérieure de près de 6 000 mT (+17%) à la moyenne des ventes des trois exercices précédents.

Le Portugal a fait pratiquement jeu égal avec la Grèce l’an dernier sur le secteur des exportations de conserves, avec un total de plus de 35 000 mT livrées hors frontières. Mais à l’inverse des exportations grecques, le résultat de l’exercice a affiché un recul de près de 2 000 mT par rapport à l’exercice 2018/2019, la différence procédant de ralentissements sensibles enregistrés dans les achats britanniques, allemands, français, grecs et polonais, que n’ont pas compensé les hausses des achats italiens ou espagnols.

La forte polarisation de ce secteur, autour de l’activité italienne et d’un groupe extrêmement réduit de pays qui « accaparent » plus de 96% des échanges mondiaux, relègue au second plan les résultats des filières mexicaines, turques, françaises, polonaises, chinoises, etc. En 2019/2020, le cumul des activités de ces quelques pays n’a représenté qu’un peu moins de 45 000 mT de produits finis (moins de 2,5% des exportations globales) et celui de leurs variations d’activité par rapport à l’exercice précédent n’a pas dépassé 170 tonnes. Il importe cependant de mentionner la hausse des exportations turques de conserves sur le marché japonais.

La deuxième partie de ce dossier sera publiée très prochainement.

Quelques données complémentaires

*: Toutes les estimations d’équivalence avec les matières premières sont fondées sur les coefficients officiels récemment révisés fournis selon les cas par les filières nationales ou par TomatoEurope.

Tableau des performances des grandes filières exportatrices de concentrés par régions destinataires en 2019/2020

Tableau des performances des grandes filières exportatrices de conserves par régions destinataires en 2019/2020

Tableau des performances des grandes filières exportatrices de ketchups et sauces par régions destinataires en 2019/2020

Les tableaux de détail complet des exportations de chacune des filières mentionnées dans ce dossier sont disponibles sur simple demande auprès de la rédaction de Tomato News : fxb@tomatonews.com

Retrouvez tous les sujets publiés sous le tag « Echanges, statistiques, Consommation » en entrant le mot clé « trade » dans notre module de recherche d’articles rapide et/ou avancée.

Source: Trade Data Monitor LLC